Skatteudvalget 2008-09

L 202 Bilag 31

Offentligt

J.nr. 2009-511-0038Dato: 13. maj 2009

TilFolketinget - Skatteudvalget

L 202 - Forslag til Lov om ændring af aktieavancebeskatningsloven ogforskellige andre love.Hermed sendes kommentarer til den fælles henvendelse af 29. april 2009fra Dansk Erhverv, Advokatsamfundet, Foreningen af StatsautoriseredeRevisorer og Danske Advokater (L 202 – bilag 8).

Kristian Jensen/ Kaj-Henrik Ludolph

Henvendelsen:

Organisationerne mener overordnet, at adgangen til omkostningsgodtgørelse bør bevaresfor selskaber og fonde, og at den foreslåede afskaffelse vil svække borgernes retssikkerhed.Det påpeges, at de gældende regler, hvor der gives op til 100 pct. godtgørelse, blev indførtaf den nuværende regering meget tidligt i dens embedsperiode med det formål at styrkeretssikkerheden.Det anføres, at Skatteministeriet i modsætning til borgerne har ubegrænsede ressourcer tilrådighed til førelse af skattesager, og at afskaffelse af omkostningsgodtgørelsen medførerrisiko for en skævvridning af forholdet mellem stat og borgere, og at kun sager, som Skat-teministeriet anser for principielle, vil blive ført.Ifølge lovforslagets bemærkninger er baggrunden for lovforslaget risikoen for udnyttelse.Organisationerne anfører, at skatteyderne erfaringsmæssigt ikke har spekuleret i reglerne,og at ordningen har været en succes. Et misbrug fra et fåtals side burde have været imøde-gået med en procedure svarende til den, der er indført vedrørende manglende udarbejdelseaf transfer pricing-dokumentation og ikke med en fuldstændig afskaffelse af omkostnings-godtgørelsen. Organisationerne mener, at Folketingets Skatteudvalg bør anmode Skattemi-nisteriet om at fremlægge den foreløbige opgørelse af udgifterne til omkostningsgodtgørel-se i 2008.Under alle omstændighederne mener organisationerne, at adgangen til fuld omkostnings-godtgørelse bør bevares i sager, som vindes af skatteyderne. Ligeledes finder organisatio-nerne det urimeligt, at omkostningsgodtgørelsen afskaffes i situationer, hvor Skatteministe-riet har indbragt en landsskatteretsafgørelse for domstolene eller anket en landsretsdom tilHøjesteret. I Skatteministeriets kommentar til FSR’s høringssvar er det bemærket, at borge-ren i disse sager vil få tilkendt sagsomkostninger af domstolen; men organisationerne anfø-rer, at tilkendte sagsomkostninger sjældent dækker de faktiske omkostninger, og at ordnin-gen ikke omfatter Landsskatteretten.Ligeledes finder organisationerne, at adgangen til omkostningsgodtgørelse bør bevares isager, hvor der udmeldes syn og skøn under Landsskatterettens behandling af sagen.Endelig ønsker organisationerne en præcisering af lovteksten, således at det udtrykkeligfremgår, at selskaber og fonde har fradragsret for alle udgifter til førelse af skattesager,herunder alle udgifter, der vedrører sagens behandling ved SKAT i første instans.Kommentarer:

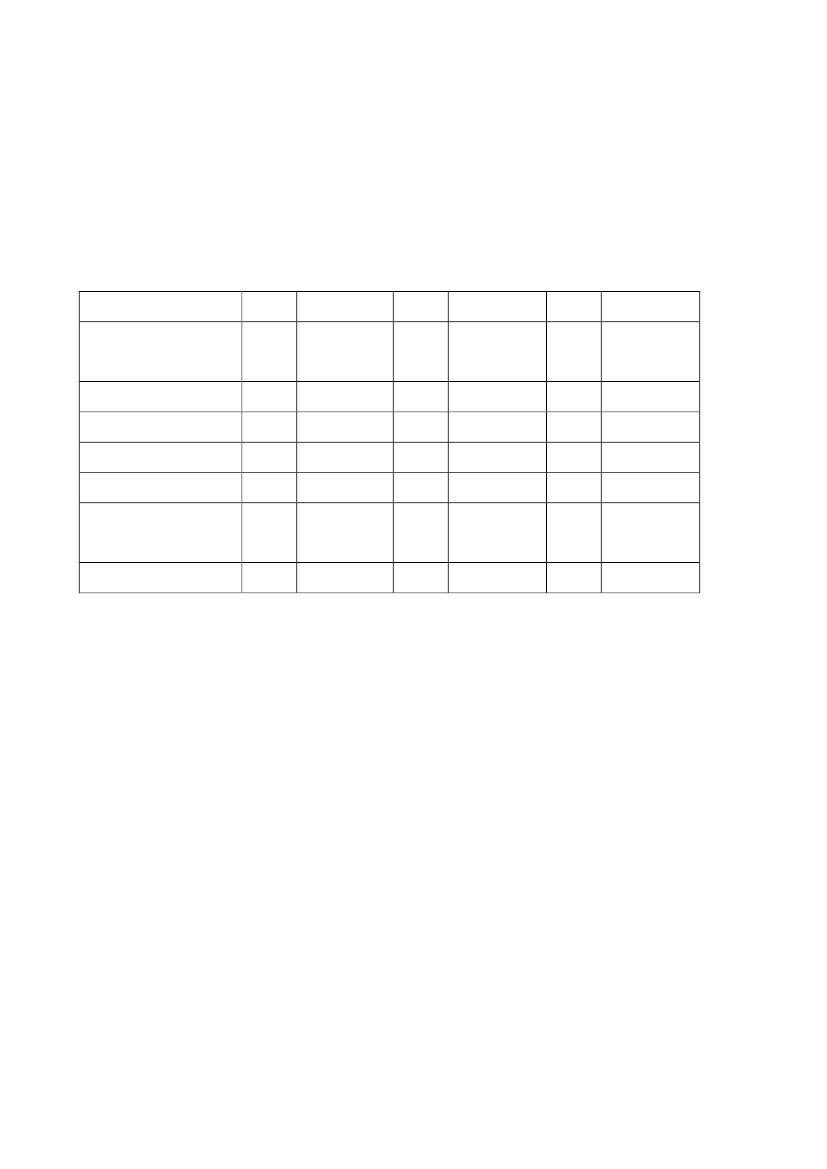

Indledningsvis kan jeg ikke genkende et billede af, at Skatteministeriet skulle gøre brug afubegrænsede ressourcer til førelse af principielle sager imod borgerne. Kun en lille del afde skattesager, der føres ved domstolene, er initieret af Skatteministeriet. Forud for enhverbeslutning om at indbringe eller appellere en skattesag går således en indgående overvejel-se om, hvor vidtrækkende konsekvenser sagen har, og hvor oplagt det er, at afgørelsen iden foregående instans er forkert.Som begrundelsen for, at afskaffelse af omkostningsgodtgørelsesordningen for selskaberkan ske uden en urimelig forringelse af retssikkerheden, er henvist til, at den nuværendesærdeles gunstige ordning indbyder til misbrug. Der er incitament til ikke at fremlægge do-kumentation, så længe sagen er under behandling hos SKAT, men vente, til sagen er underpåklage. Jeg mener, at høringsrunden har illustreret, at det er kendt i rådgiverbrancherne, atet sådant misbrug faktisk finder sted i et ikke nærmere angivet omfang. Organisationernemener, at misbruget kunne have været imødegået ved en procedure svarende til den, der erSide 2indført vedrørende manglende udarbejdelse af transfer pricing-dokumentation. Det er jegikke enig i. En sådan ordning for samtlige sager ville indebære en uforholdsmæssig admini-strativ belastning ikke kun af SKAT, men også af de berørte selskaber m.fl.Organisationerne har opfordret mig til at fremlægge tal for udbetalingen af omkostnings-godtgørelse for 2008. Oplysninger om udbetalingerne 2006-8 følger nedenfor. Jeg bemær-ker, at oversigten ikke omfatter udbetalinger til private, ikke erhvervsdrivende skatteydere,og at der ikke skelnes i oversigten mellem udbetalinger i sager, som er startet af skattemyn-dighederne, og sager, som er startet af skatteyderen.Oversigt over udbetalt omkostningsgodtgørelse til selskaber og erhvervsdrivende 2006-82006

Personkreds

2006

2007

2007

2008

2008

Antal Udbetalt

godtgørelse

Antal Udbetalt

godtgørelse

1374786572174436.884.92360.340.5303.103.4113.176.7281.557.440Antal Udbetalt

godtgørelse

111563656958845.771.96652.320.0203.442.4253.130.1066.721.708Erhvervsdrivende

Selskaber

Fonde og foreninger

Hovedaktionærer

Både hovedaktionær

og erhvervsdrivende

I alt

14816662864183

32.416.13746.897.546925.8691.653.8711.992.891

2422

83.886.314

2478

105.063.032 1990

111.386.225

Det bemærkes, at tallene for 2008 er foreløbige, idet der ikke er foretaget fejlrettelser. Tallene kan derfor af-vige fra dem, der offentliggøres i rapporten om omkostningsgodtgørelsesordningen senere på året.

Jeg har flere gange tidligere gjort opmærksom på, at det danske civile retsplejesystem inde-holder regler om sagsomkostninger. Meningen er, at retten skal kunne bestemme, at denpart, der vinder en retssag, skal kompenseres for udgifterne til førelse af sagen ved, at dentabende part betaler. Disse regler gælder i alle andre situationer, hvor det er aktuelt for pri-vate parter og offentlige myndigheder at føre retssager mod hinanden. Jeg er ikke bekendtmed andre retlige områder, hvor denne ordning er blevet anset for utilstrækkelig eller rets-sikkerhedsmæssigt problematisk. Jeg må derfor fastholde, at det danske retsplejesystem gi-ver tilstrækkelige muligheder for at kompensere en vindende part for omkostninger ved sa-gens førelse. Med hensyn til de sager, som anlægges eller ankes af Skatteministeriet, ogsom ministeriet vinder, er sagens udfald udtryk for, at det ikke var uberettiget, at Skattemi-nisteriet startede eller videreførte sagen. Lovforslaget indeholder derfor ingen særregler fordisse sager.For så vidt angår syn og skøn er jeg enig i, at syn og skøn kan være en hensigtsmæssig for-anstaltning til oplysning af visse sager ved Landsskatteretten. Netop af den grund anser jegdet for usandsynligt, at parterne vil ophøre med at gøre brug af dette bevismiddel. Jeg me-ner heller ikke, at syn og skøn grundlæggende adskiller sig så meget fra alle andre formerfor bevisførelse og andre former for omkostninger, der kan påløbe i forbindelse med førelseaf en sag for Landsskatteretten, at der er grund til at bevare en særregel om omkostnings-godtgørelse netop for syn og skøn.Side 3

Hvad angår organisationernes ønske om en udtrykkelig lovhjemmel for, at selskaber ogfonde har fradragsret for udgifter til skattesager, henviser jeg til mine supplerende kom-mentarer til Skatterevisorforeningens høringssvar, som jeg har oversendt til Skatteudvalgetden 4. maj 2009. Erhvervsdrivende, såvel selskaber som personligt erhvervsdrivende, harefter gældende ret fradragsret for f.eks. revisorbistand til udarbejdelse af regnskaber, her-under selvangivelser, og tilvejebringelse af dokumentation i forbindelse hermed. Mens derer omkostningsgodtgørelse for udgifter til førelse af klagesager ved Landsskatteretten. I denskatteretlige teori er det et meget omdiskuteret spørgsmål, om der er et tidsmæssigt ”hul”mellem fradragsretten og omkostningsgodtgørelsen. Altså en periode, hvor der hverken eradgang til fradragsret eller omkostningsgodtgørelse.Jeg har oplyst i min supplerende kommentar vedrørende Skatterevisorforeningen, at i detomfang der efter gældende regler måtte være et sådant ”hul”, vil dette ”hul” forsvinde efteromformuleringen af ligningslovens § 7 Q, stk. 3.Fremover vil fradragsretten være styret af det almindelige driftsomkostningsbegreb. Og deneneste begrænsning heri vil være begrænsningen i ligningslovens § 7 Q, stk. 3, efter dennesnye formulering, hvorefter der ikke er fradragsret for udgifter, som berettiger til omkost-ningsgodtgørelse. § 7 Q, stk. 3, er dermed slet ikke relevant for selskaber og fonde, som vilhave fradragsret i hele perioden fra udarbejdelsen af regnskab og indtil en klagesag afslut-tes.Jeg ønsker ikke at indføre en udtrykkelig lovhjemmel for fradragsretten, da dette ville ska-be retsusikkerhed i forhold til det almindelige driftsomkostningsbegreb.

Side 4