Skatteudvalget 2011-12

L 32

Offentligt

8. december 2011

Regeringen fortsætter skæv energibeskatning medNOx-afgiften1. Indledning og sammenfatningEnergiafgifter er et populært skatteobjekt. Bare indenfor de seneste år er forhø-jelser af energiafgifterne i tre forskellige sammenhænge brugt som finansie-ringskilde. Først udgjorde energiafgifterne et væsentligt finansieringselement iVK-regeringens skattereform fra 2009. Det var især energiafgifterne på hus-holdningernes el- og varmeforbrug og erhvervslivets energiafgifter, som blevhævet for at få råd til at lempe skatten på arbejdsindkomst.For nyligt lancerede den nye S-SF-R regeringen et ambitiøst klimaudspil, hvil-ket kun skal hilses velkommen. Også her er det stigende afgifter på både hus-holdningernes og erhvervslivets forbrug af el og varme, som bruges som finan-sieringskilde.Seneste skud på stammen, hvor afgifter på husholdningernes og erhvervslivetsskal agere finansieringsgrundlag, er Finanslovens femdobling af afgiften påenergisektorens og erhvervslivets NOx-emission, som i praksis også er en afgiftpå husholdningernes og erhvervslivets el- og varmeforbrug.Der kan være god mening i at øge energiafgifterne, men det bør gøres med om-tanke, og ikke alene – som det synes at være tilfældet – med det formål at øgeskatteprovenuet.Transportsektoren undtages konsekventDet er et fællestræk ved de tre energiafgiftsforhøjelser, at de konsekvent frihol-der transportsektoren. Det er problematisk af flere grunde. For det første forditransportsektorens miljøbelastning på flere områder er hovedproblemet. Detgælder f.eks. både i forhold til CO2-emissionen (hvor transporten udgør denstørste del af den ikke-kvote belagte sektors udledning) og NOx-emissionen.For det andet er der stor forskel på sammensætningen af høj- og lavindkomst-familiernes energiforbrug. Mens lavindkomstfamilierne bruger en relativt storandel af budgettet på el og varme, bruger højindkomstfamilierne relativt man-ge penge på benzin og diesel. Den ensidige stigning i afgifterne på el og varme,mens benzin og diesel gang på gang friholdes, har således væsentlige negativefordelingspolitiske effekter.

Endeligt betyder friholdelse af transportsektoren en relativ hård beskatning aferhvervslivets energiforbrug til procesenergi og rumvarme, hvilket påvirkeromkostningsniveauet negativt.Brændeovne fremmes til skade for miljøetEt andet væsentligt problem ved de tre afgiftsforhøjelser er, at de entydigt øgerincitamenterne til at bruge brændeovne, hvilket uundgåeligt vil betyde en yder-ligere stigning i udbredelsen af denne stærkt miljøskadelige varmeform.Da brændeovne især anvendes i parcel- og sommerhuse, er det samtidig isærhøjindkomstfamilierne, som bruger denne varmekilde. Nedenfor uddybes pro-blemerne med NOx-afgiftsforslaget, og der præsenteres to alternative finansie-ringsmodeller, som breder finansieringen ud til også at inddrage transportsek-toren og brændeovnene.

2. NOx-afgiftenRegeringen har foreslået, at NOx-afgiften øges fra 5 kr./kg til 25 kr./kg. Det vilindbringe staten 600 mio. kr. årligt. Ser man bort fra provenuet, er der ikkemange andre argumenter for afgiften. Den gavner ikke miljøet og rammer(endnu engang) lavindkomstfamilierne og erhvervslivet. Det er således desamme grupper, som bærer byrden ved regeringens VE-finansieringsmodel,der består af en kombination af en afgift på el (PSO) og varme. NOx-afgiften eri praksis også en afgift på el og varme.

3. MiljøeffekterArgumentet for at forhøje NOx-afgiften er hensynet til miljø og sundhed. NOx-emissionen er imidlertid et grænseoverskridende forureningsproblem som re-guleres på EU-niveau ved at de enkelte medlemslande får tildelt et maksimaltloft for udledningen. Danmark har levet op til sin forpligtigelse frem mod 2010,og afventer stadig udmeldingen om NOx-loftet frem mod 2020 (forventes ud-meldt i løbet af ét år eller to).Det fremtidige NOx-mål er således endnu ikke kendt. Så med mindre øvelsenprimært handler om at skaffe provenu til statskassen, er det selvmodsigende atpåbegynde reguleringen får man kender målsætningen. Dertil kommer, at denmassive indfasning af vindenergi i elproduktionen frem mod 2020 i sig selv vilreducere NOx-emissionen fra denne sektor markant. NOx-afgiften på dennesektors emissioner er således i en hvis forstand udtryk for dobbeltregulering.Den fælles regulering på EU-plan afspejler også, at der kan være stor forskel påi hvilket land NOx’en udledes og hvor den lander. For et lille land som Dan-mark, er det således kun en brøkdel (4-5 pct.) af NOx-emissionen, der ender

2

indenfor Danmarks grænser. Den nuværende nationale NOx-afgift på 5 kr./kgog er netop fastsat på baggrund af de nationale skadesomkostninger ved dennationale emission fra kraftvarmeproduktion og tung industri.Boks 1: Hvor stor bør en isoleret dansk NOx-afgift på kraftværker være?Samfundsøkonomisk hensigtsmæssig isoleret dansk beskatning af NOx, udledt fra danske kraftværker, børoverordnet afspejle to forhold.

For det førstebør afgiften – som grundpricip – afspejle den samlede samfundsøkonomiske skadesvirkning,hverken mere eller mindre. Afgiften bør således afspejle skadesvirkningen ved at udlede 1 kg NOx. Sættesafgiften højere end dette niveau, betyder det blot at energiproduktion som bidrager med en positiv sam-fundsøkonomisk nettoværdi, ikke bliver foretaget.

For det andetbør afgiften tage hensyn til at elproduktion er konkurrenceudsat, hvilket betyder at den prakti-ske udformning af en isoleret dansk beskatning, hensigtsmæssigt kan være lavere end den samlede ska-desvirkning.Hvis beskatning af elproduktion blot betyder, at elproduktionen foretages i andre i naboområder med tilsva-rende udledning af NOx og skadesvirkning, har afgiften i et samlet perspektiv ingen mening.I et isoleret dansk perspektiv, med en isoleret dansk afgift, bør størrelsen på afgiften afhænge af skadesvirk-ningen lokaliseret i Danmark. Hvis, på den ene side, hele skaden afholdes i Danmark, vil en optimal danskskat svare til skadesvirkningen. På den anden side, hvis hele skaden afholdes udenfor Danmark, har Dan-mark ingen gevinst af en isoleret afgift. På den anden side, hvis hele skaden afholdes i Danmark, vil en op-timal dansk skat svare til skadesvirkningen. Studier af problemstillingen viser således, at kun fire pct.af de danske NOx-emissioner ender i Danmark. Det må derfor betegnes som en dårlig idé, at forhøje dennuværende NOx-afgift på kraftvameproduktion. (se: Norwegian Meteorological Institute: Transboundary airpollution by main pollutants (S, N, O3) and PM).

Kilde: Copenhagen Economics

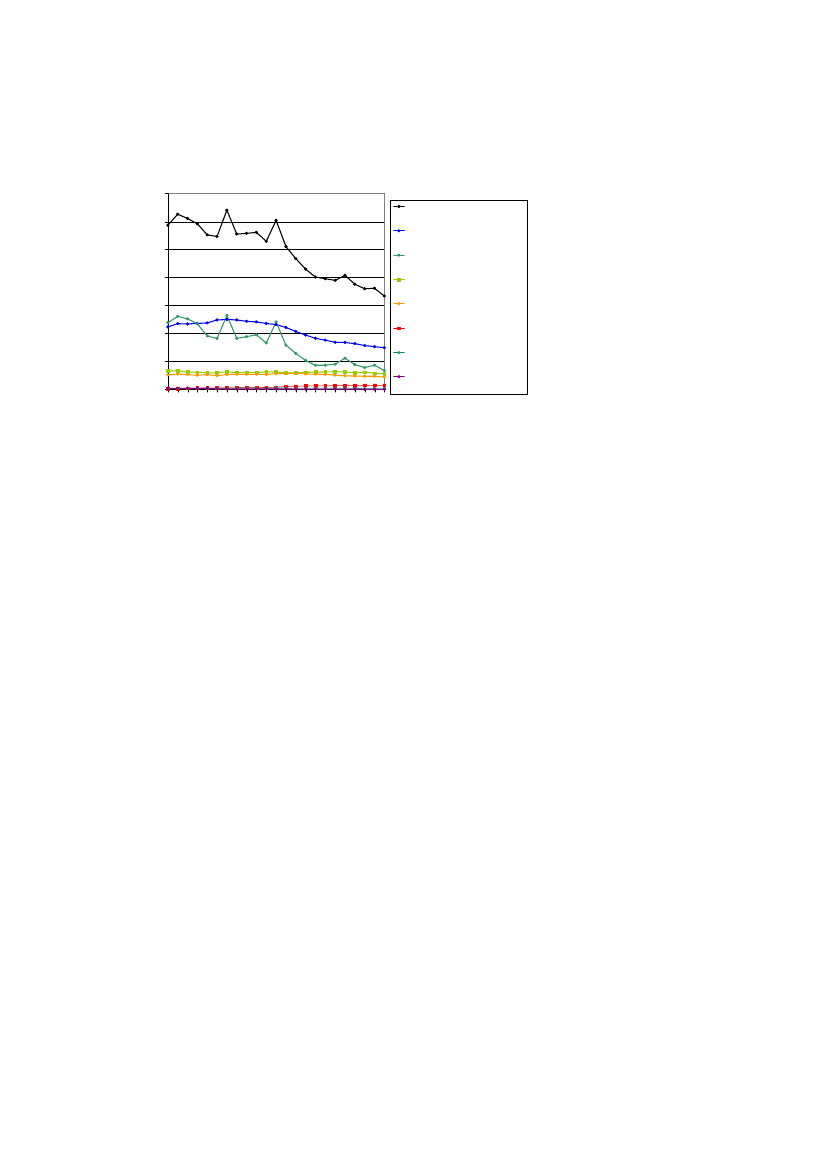

Transportsektoren er undtaget for NOx-afgiften til trods for, at denne sektor idag er den store NOx-synder. Som det fremgår af figur 1, kan faldet i stor ud-strækning henføres til kraftvarmesektoren, som især siden midten af 90´ernehar reduceret NOx-emissionen markant. Mens transport- og elsektoren for 20år siden havde nogenlunde den samme NOx-emission er elsektorens NOx-emission i dag under halvdelen af transportsektorens. Samtidig er emissionenfra transportsektoren, der ofte sker i storbyerne, mere sundhedsskadelig endemissionen fra energisektoren.NOx-afgiften er blot seneste led i rækken af en række forhøjelser af afgiften påel og varme. Først kom skattereformen fra 2010, som øger afgifterne på el ogbrændsel med 15 pct. og samtidig genindfører indekseringen af energiafgifter-ne.

3

Figur 1: NOx-emission i Danmark 1985-2007350

Total300

Transport

NOx emission, 1000 ton

250200150100500

El og varme produktionIkke industrielforbrændingFremstillingsvirksomhed &bygge/anlægOff-shoreRaffinaderierØvrige sektorer

1985

1987

1989

1991

1993

1995

1997

1999

2001

2003

2005

Dernæst kom de netop annoncerede stigninger i afgiften på el og varme til fi-nansiering af regeringens klimastrategi. Og nu altså NOx-afgiften.Alle afgiftspakker har været kendetegnet ved at friholde benzin- og dieselafgif-terne, ligesom opvarmning ved hjælp af brændeovne fortsat ikke er pålagt af-gifter. Dermed øges afgiftssubsidieringen af brændeovne, hvilket forstærker in-citamentet til at anvende de meget miljøbelastende og sundhedsskadeligebrændeovne.Som det fremgår af tabel 1, er der i dag ca. 700.000 brændeovne og 100.000større brændekedler i Danmark.Tabel 1. Antal brændeovne og deres energiforbrugBrændeovne i beboede huseBrændeovne i sommerhuseBrændekedler i boligerAntalGJ/stk600.00027100.00011100.000110

Kilde: Energistyrelsen og egne beregninger

Forbruget af brændsel til brændeovne er mere end fordoblet gennem det sene-ste årti, og der skønnes i dag at være ca. 800.000 brændeovne og brændekedleri Danmark. Hele 94 pct. af den partikelforurening, der stammer fra hushold-ningernes fyringsanlæg kommer fra brændeovne- og kedler.Som det ses af tabel 2, er brændeovne slet ikke pålagt energiafgift, mens hus-stande, som anvender olie, naturgas eller el typisk beskattes med 4.000 kr. år-ligt. Denne udvikling er hverken miljø- eller provenumæssig holdbar.

2007

4

Tabel 2. Energiafgifter til alternative former for boligopvarmningNyt oliefyr Nyt gasfyr ElvarmeVarmepumpeBrændeovnEnergiafgift 69 kr./GJ 69 kr./GJ 185 kr./GJ 185 kr./GJ0 kr./GJÅrlig afgift4.721 kr.4.302 kr.11.100 kr.4.015 kr.0 kr.Kilde: Skatteministeriet

4. NOx-afgiften rammer lavindkomstfamilier og erhvervsliv

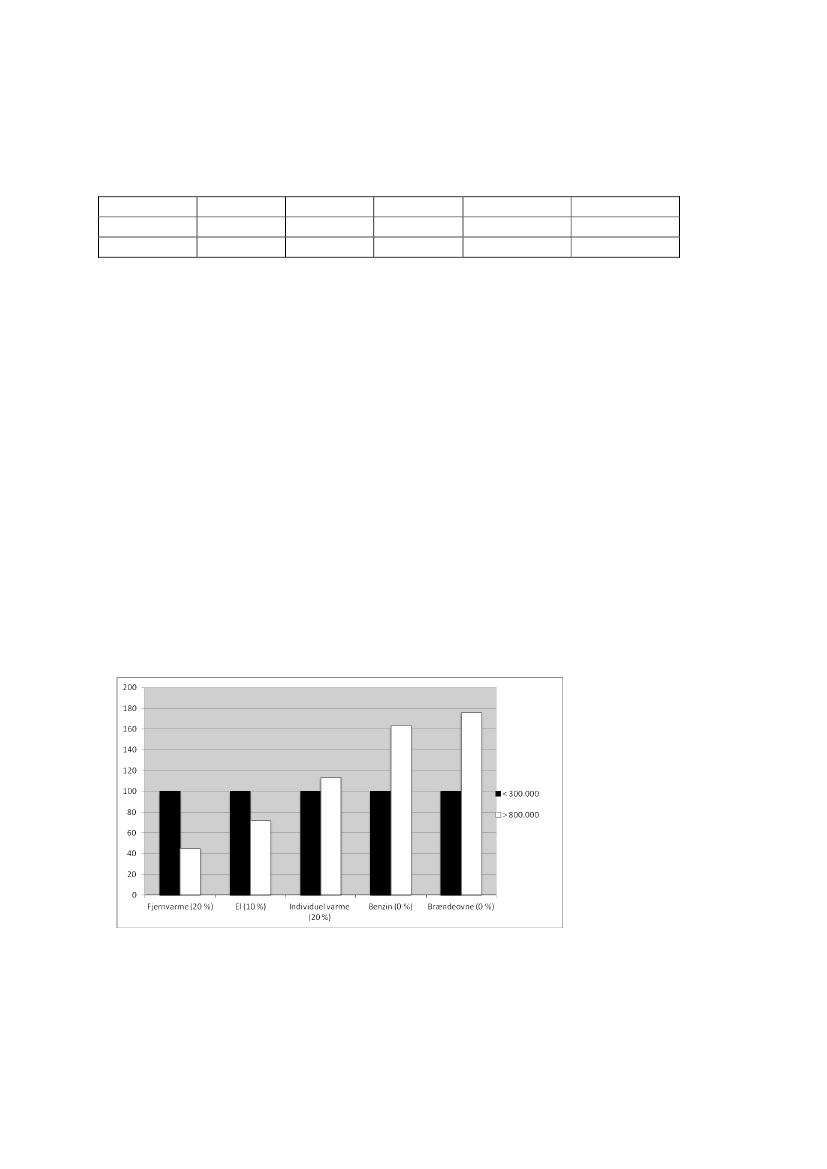

NOx-afgiftenvil især betyde højere priser for el- og fjernvarmekunderne. Deter især lavindkomstgrupperne, som anvender el og fjernvarme, mens de højereindkomstgrupper især anvender individuel naturgas, oliefyring eller brænde-ovne. Også benzin og diesel er en energiform, som højindkomstfamilierne bru-ger væsentligt mere end lavindkomstfamilierne.I figur 2 er angivet, hvor stor en del af NOx-afgiften som rammer husholdnin-gernes forskellige energiarter. Fjernvarmen og individuel varme fra olie ellernaturgas betaler hver ca. 20 pct. af NOx-afgiften, mens husholdningernes el-regning betaler ca. 10 pct. af NOx-afgiften.Samlet betaler husholdningerne således ca. 50 pct. af NOx-afgiften, mens er-hvervslivet betaler den anden halvdel.Figur 2. Energiudgiftsposternes andel af samlet forbrug (lavind-komst = 100)

Kilde: Danmarks Statistiks forbrugsundersøgelse og CONCITO. Indkomst i kroner.

5

De to energiposter, som vejer tungest i højindkomstfamiliernes energiforbrugiforhold tilhos lavindkomstfamilierne – benzin/diesel og brændeovne – er heltfritaget for NOx-afgiften, til trods for at persontransporten er den store NOx-synder, mens brændeovnene er den store synder ift. partikelforurening i lokal-områderne.

5. Alternative afgiftsmodellerI tabel 3 er vist tre alternative afgiftsmodeller. Model A er regeringens afgifts-model, som kun omfatter NOx, og øger den nuværende afgift på 5 kr./kg. til 25kr./kg, dvs. en 5-dobling.Model B omfatter også de miljøskadelige brændeovne. De almindelige brænde-ovne pålægges hver en årlig afgift 300 kr. pr. ovn, som opkræves i forbindelsemed det årlige lovpligtige gennemsyn af en skorstensfejer. De store brændeked-ler pålægges hver en afgift på 1.200 kr., da brændselsforbruget typisk er firegange større på disse ovne end de almindelige brændeovne. Afgiftsbelastningenpå brændeovne vil fortsat være væsentlig mindre end for andre opvarmnings-former, jf. tabel 2 ovenfor. NOx-afgiften bliver i denne model 10 kr./kg., dvs.det dobbelte af den nuværende.Model C også inddrager også benzinafgiften, som forhøjes med 8 øre/liter. Idenne model sænkes afgiften for de små brændeovne til 150 kr. pr ovn pr. år.Afgiften på brændekedler sænkes til 600 kr. årligt.Tabel 3. Alternative miljøafgiftsmodeller for provenu på 600 mill. kr.Model AModel BModel C(NOx)(NOx + Brændeovne)(NOx + Brændeovne + Benzin)

NOx600(25 kr./kg)Brændeovne 0Benzin0

250 (10 kr./kg)350(300 kr. pr. ovn)0

250 (10 kr./kg)150(150 kr. pr. ovn)200 (8 øre pr. liter)

Efter CONCITOs vurdering vil de sidste to afgiftsmodeller både være bedre formiljøet og samtidig belaste højindkomstgrupperne relativt hårdest i modsæt-ning til den rene NOx-afgift, som rammer lavindkomstfamilierne hårdest.Samtidig belastes erhvervslivet væsentlig mindre end i regeringens rene NOx-model.

6