Fremsat den 25. februar 2015 af

skatteministeren (Benny Engelbrecht)

Forslag

til

Lov om ændring af lov om afgift af

elektricitet og momsloven1)2)

(Tilpasninger til engrosmodellen m.v. og

indførelse af omvendt betalingspligt på gas- og

elmarkedet)

§ 1

I lov om afgift af elektricitet, jf.

lovbekendtgørelse nr. 310 af 1. april 2011, som ændret

bl.a. ved § 1 i lov nr. 1353 af 21. december 2012, § 3 i

lov nr. 1390 af 23. december 2012 og § 3 i lov nr. 903 af 4.

juli 2013 og senest ved § 7 i lov nr. 1532 af 27. december

2014, foretages følgende ændringer:

1.

Efter § 1 indsættes:

Ȥ 1

a. I denne lov forstås ved:

1) Aftagenummer: Et

nummer, der entydigt identificerer et målepunkt, som er

omfattet af netvirksomhedens pligt til at måle levering og

aftag af elektricitet i nettet, jf. lov om elforsyning.

2) Datahub: En

it-platform, der ejes og drives af Energinet.dk, som

håndterer måledata, stamdata, nødvendige

transaktioner samt kommunikation mellem elmarkedets aktører

i Danmark.

3)

Elhandelsvirksomhed: Virksomhed, der sælger elektricitet til

den, der omfattes af et aftagenummer, og som er registreret for

denne aktivitet i datahubben.«

2. I

§ 2 indsættes som stk. 4:

»Stk. 4. Det er en

forudsætning for anvendelse af stk. 3 for det forbrug af

elektricitet undtaget fra afgift, som er nævnt i stk. 3, 1.

pkt., at elektriciteten leveres til et aftagenummer, som kun

vedrører forbrugere, der kan forbruge elektricitet undtaget

fra afgift nævnt i stk. 3, 1. pkt.«

3. I

§ 4, stk. 7, 2. pkt., ændres

»gas« til: »elektricitet«.

4. I

§ 5 indsættes som stk. 2 og 3:

»Stk. 2. Det er en

forudsætning for anvendelse af stk. 1, litra a, at

elektriciteten leveres til et aftagenummer, der kun vedrører

en virksomhed nævnt i stk. 1, litra a. 1. pkt. finder ikke

anvendelse for leverancer af elektricitet direkte mellem

registrerede virksomheder nævnt i § 3, stk. 1, nr. 1, og

stk. 2.

Stk. 3. Det er en

forudsætning for anvendelse af stk. 1, litra b, at

elektriciteten leveres til et aftagenummer, der kun vedrører

en virksomhed nævnt i stk. 1, litra b.«

5. § 6,

stk. 3, ophæves, og i stedet indsættes som stk. 3 og 4:

»Stk. 3. Det er en

forudsætning for anvendelsen af stk. 1, 1. pkt., at

følgende betingelser er opfyldt:

1) Boligenheden er

opført i Bygnings- og Boligregistret som elopvarmet

helårsbolig.

2) Elektriciteten

er udleveret til et aftagenummer, som kun vedrører

boligenheden, der opfylder betingelsen nævnt i nr. 1, eller

til et varmeproducerende fælles anlæg, der udelukkende

forsyner boligenheder, der er opført i Bygnings- og

Boligregistret som elopvarmede helårsboliger.

Stk. 4. Når den,

der er omfattet af et aftagenummer, skifter elhandelsvirksomhed

inden for et år, fordeles de 4.000 kWh årligt

nævnt i stk. 1, 1. pkt., forholdsmæssigt mellem

delperioderne før og efter et skift afhængigt af

delperiodernes længde. 1. pkt. finder tilsvarende anvendelse

ved skift, som fremkommer, når en elhandelsvirksomhed

overtager det forretningsmæssige forhold til den, som er

omfattet af et aftagenummer, fra en registreret

virksomhed.«

6. § 7,

stk. 3, affattes således:

»Stk. 3. Ved

udlevering af afgiftspligtig elektricitet skal fakturaen fra en

registreret virksomhed indeholde oplysning om udstedelsesdato,

leverandørens navn, købers navn og adresse, samt

afgiftens størrelse, herunder med separat oplysning for

udleveret elektricitet omfattet af et særligt afgiftsforhold,

jf. § 9, stk. 1. Ved salg af afgiftspligtig elektricitet fra

en elhandelsvirksomhed skal der udstedes en faktura, som indeholder

oplysninger om udstedelsesdato, sælgers navn og adresse,

varemodtagers navn, leveringssted, aftagenummer og afgiftens

størrelse pr. aftagenummer. Ved en elhandelsvirksomheds salg

af afgiftspligtig elektricitet til virksomheder registreret efter

momsloven skal fakturaen tillige indeholde oplysning om CVR- eller

SE-nr. for momsregistreringen, og ved en elhandelsvirksomheds salg

af afgiftspligtig elektricitet i form af kørestrøm,

der anvendes af eltog til personbefordring, skal fakturaen tillige

indeholde oplysning om CVR- eller SE-nr. for forbrugeren af

kørestrømmen. Ved en elhandelsvirksomheds salg af

afgiftspligtig elektricitet, som er nævnt i 3. pkt., eller

til den, der udsteder en faktura efter 6. pkt., må fakturaen

ikke påføres oplysning om afgiftsbeløb for en

forbrugsperiode, før en registreret virksomhed har udstedt

en faktura, som omfatter afgiftsbeløbet for perioden.

Elhandelsvirksomheden kan dog ved den endelige fakturering for

forbrugsperioden fakturere et andet afgiftsbeløb, når

det er beregnet på baggrund af en måleraflæsning

for perioden, som er oplyst i datahubben. Finder salg af

afgiftspligtig elektricitet sted fra andre end

elhandelsvirksomheder, skal sælgeren, hvis køberen er

registreret efter momsloven, eller hvis elektriciteten anvendes som

kørestrøm til personbefordring med eltog, udstede en

faktura med oplysning om udstedelsesdato, sælgers navn og

adresse, varemodtagers navn, leveringssted og afgiftens

størrelse, samt CVR- eller SE-nr. for momsregistreringen

eller for forbrugeren af kørestrømmen.

Afgiftsbeløbet må ikke faktureres, før

sælgeren af elektricitet har modtaget en faktura med

afgiftsbeløbet. Afgiftens størrelse, jf. 2. og 6.

pkt., skal fremgå med den samlede afgift og afgiften opdelt i

den del af den samlede andel, som udgør minimumsafgiften ved

proces efter § 11 c, stk. 1, og den del af den samlede andel,

som udgør den samlede afgift uden minimumsafgiften efter

§ 11 c, stk. 1. Ved konstateret tyveri af elektricitet fra en

registreret virksomhed udsteder den registrerede virksomhed en

afgiftsopkrævning for forbruget af elektricitet til den

erstatningsansvarlige.«

7. § 8,

stk. 7, ophæves.

8.

Efter § 8 indsættes:

Ȥ

9. Energinet.dk skal stille datahubbens oplysninger

vedrørende særlige afgiftsforhold eller

ændringer i særlige afgiftsforhold, der gør sig

gældende ved en registreret virksomheds udlevering af

elektricitet til et aftagenummer, til rådighed for den

registrerede virksomhed med henblik på den registrerede

virksomheds fakturering i overensstemmelse med § 7, stk. 3.

Ved særlige afgiftsforhold forstås forhold, som er

nævnt i § 2, stk. 3 og 4, eller § 5, stk. 2 eller

3, eller § 6, stk. 1, 1. pkt., og stk. 3 og 4, eller lov nr.

1390 af 23. december 2012 om ændring af lov om fremme af

vedvarende energi, lov om elforsyning, lov om afgift af

elektricitet og ligningsloven (Støtte til

solcelleanlæg og øvrige små vedvarende

energi-anlæg m.v.) § 6, stk. 6. Udtrykket særlige

afgiftsforhold omfatter også afgiftssatser og

afgiftsgrundlag, som vedrører bestemmelserne om

særlige afgiftsforhold nævnt i 2. pkt.

Stk. 2. Gør

særlige afgiftsforhold eller ændringer i særlige

afgiftsforhold, jf. stk. 1, sig gældende ved en registreret

virksomheds udlevering af elektricitet til et aftagenummer

ifølge oplysninger i datahubben, skal Energinet.dk kunne

verificere dette pr. aftagenummer ved brug af uafhængige

kilder. Energinet.dk skal på forlangende over for told- og

skatteforvaltningen kunne fremvise dokumentation for den foretagne

verifikation.

Stk. 3. Konstaterer

Energinet.dk i forbindelse med verifikationen efter stk. 2, at et

særligt afgiftsforhold, jf. stk. 1, ikke kan verificeres for

et aftagenummer, skal Energinet.dk straks meddele dette med

angivelse af aftagenummeret med stamoplysninger m.v. til både

den registrerede virksomhed og elhandelsvirksomheden, som

aftagenummeret vedrører. Meddelelsen til den registrerede

virksomhed skal tillige indeholde oplysning om

elhandelsvirksomheden.

Stk. 4.

Elhandelsvirksomheder skal udelukkende på grundlag af en

aftale med køberen af elektricitet indmelde i datahubben,

hvis særlige afgiftsforhold eller ændringer i

særlige afgiftsforhold, jf. stk. 1, gør sig

gældende for aftagenummeret omfattet af aftalen.

Stk. 5. Oplysninger, som

en elhandelsvirksomhed indmelder i datahubben, jf. stk. 4, skal

elhandelsvirksomheden kunne verificere på grundlag af en

aftale med køberen af elektricitet. Elhandelsvirksomheden

skal på forlangende over for told- og skatteforvaltningen

kunne fremvise dokumentation for den foretagne verifikation.

Stk. 6. Konstaterer

elhandelsvirksomheden i forbindelse med verifikationen efter stk.

5, at oplysninger om særlige afgiftsforhold, jf. stk. 1, ikke

kan verificeres for et aftagenummer, skal elhandelsvirksomheden

straks meddele dette med angivelse af aftagenummeret med

stamoplysninger m.v. til den registrerede virksomhed, som

aftagenummeret vedrører.

Stk. 7. Får en

registreret virksomhed meddelelse om, at et særligt

afgiftsforhold ikke kan verificeres for et aftagenummer, jf. stk. 3

eller 6, skal den registrerede virksomhed senest 15 hverdage efter

meddele Energinet.dk, at det skal sikres, at det særlige

afgiftsforhold ikke gør sig gældende for

aftagenummeret i datahubben fra et angivet tidspunkt, hvilket

Energinet.dk skal efterkomme. Samtidig skal den registrerede

virksomhed ved brug af uafhængige kilder undersøge,

hvorvidt meddelelse efter 1. pkt. vil være berettiget.

Konstateres det ved undersøgelsen, at meddelelse efter 1.

pkt. ikke vil være berettiget, skal der ikke ske meddelelse

efter 1. pkt. Konstaterer den registrerede virksomhed, at en

meddelelse efter 1. pkt. ikke er eller ikke længere er

berettiget, skal den registrerede virksomhed straks meddele

Energinet.dk, at meddelelsen efter 1. pkt. ikke skal gælde

fra et angivet tidspunkt, hvilket Energinet.dk skal efterkomme.

Stk. 8. Energinet.dk

anvender oplysninger i egne registre om særlige

afgiftsforhold, jf. stk. 1, som er nævnt i § 2, stk. 3

og 4, eller lov nr. 1390 af 23. december 2012 om ændring af

lov om fremme af vedvarende energi, lov om elforsyning, lov om

afgift af elektricitet og ligningsloven (Støtte til

solcelleanlæg og øvrige små vedvarende

energi-anlæg m.v.) § 6, stk. 6, til verifikation efter

stk. 2. Energinet.dk stiller disse oplysninger til rådighed

for en registreret virksomheds undersøgelser nævnt i

stk. 7.

Stk. 9. De registrerede

virksomheder stiller egne oplysninger om særlige

afgiftsforhold, jf. stk. 1, til rådighed for Energinet.dk til

verifikation efter stk. 2. En registreret virksomhed anvender disse

oplysninger ved dens undersøgelser nævnt i stk. 7.

Stk. 10. Told- og

skatteforvaltningen stiller egne oplysninger om registrerede

virksomheder til rådighed for Energinet.dk til verifikation

efter stk. 2. Told- og skatteforvaltningen stiller endvidere disse

oplysninger til rådighed for en registreret virksomheds

undersøgelser nævnt i stk. 7.

Stk. 11.

Skatteministeren kan fastsætte nærmere regler for

dokumentation nævnt i stk. 2 og 5.

Stk. 12.

Skatteministeren kan fastsætte regler om, at stk. 4 ikke

finder anvendelse for et aftagenummer, som en registreret

virksomhed har overdraget oplysninger om til Energinet.dk, og som

er registreret i datahubben inden den 1. april 2016, eller for et

aftagenummer, som en elhandelsvirksomhed allerede har indmeldt i

datahubben efter stk. 4.

§ 9 a. En

elhandelsvirksomhed skal for dens beholdning af aftagenumre i

datahubben kunne verificere, at den ikke overtræder reglen i

§ 7, stk. 3, 3. og 4. pkt., jf. dog 5. pkt., for hvert

aftagenummer. Elhandelsvirksomheden skal på forlangende over

for told- og skatteforvaltningen kunne fremvise dokumentation for

den foretagne verifikation.

Stk. 2. Virksomheder,

der udsteder fakturaer efter § 7, stk. 3, 6. pkt., skal kunne

verificere, at de ikke overtræder reglen i § 7, stk. 3,

7. pkt. Virksomheden skal på forlangende over for told- og

skatteforvaltningen kunne fremvise dokumentation for den foretagne

verifikation.

Stk. 3. Skatteministeren

kan fastsætte nærmere regler for dokumentation

nævnt i stk. 1 og 2.«

9. I

§ 11 a, stk. 8, 1. pkt.,

ændres »stk. 16.« til: »stk.

15.«.

10. I

§ 11 a, stk. 10, ændres

»registrerede virksomheder« til:

»elhandelsvirksomheder«.

11. I

§ 11 b, stk. 2, indsættes

som 3. pkt.:

»Godtgørelsen er betinget af:

1) At det

fremgår af købsaftalen, at forbrugeren er en

virksomhed, som forbruger kørestrøm, der anvendes af

eltog til personbefordring, med angivelse med forbrugerens CVR-

eller SE- nr., og

2) at fakturaer

vedrørende de aftalte leverancer af elektricitet indeholder

oplysning om forbrugerens aktuelle CVR- eller SE-nr.«

12. I

§ 11 b indsættes efter stk.

2 som nye stykker:

»Stk. 3. Udleveres

elektricitet til et aftagenummer, hvorefter elektriciteten helt

eller delvis leveres fra land til skibe med en bruttotonnage

på mindst 400 t, som ligger ved kaj i havn, godtgøres

afgiften af leverancen af elektriciteten til skibene med 0,4

øre pr. kWh, jf. dog stk. 4. Godtgørelsen ydes til

den, som aftagenummeret omfatter.

Stk. 4. Stk. 3 finder

ikke anvendelse, i det omfang

1) elektricitetens

spænding er under 380 V,

2) elektriciteten

ikke forbruges om bord på skibet,

3) elektriciteten

forbruges til ikkeerhvervsmæssige formål eller

4) skibet er oplagt

eller på anden måde ikke anvendes til

søfart.

Stk. 5. Skatteministeren

kan fastsætte nærmere regler for opgørelse af og

dokumentation for afgiftsgodtgørelsen efter stk. 3 og

4.«

Stk. 3 bliver herefter stk. 6.

13.

Efter § 11 c indsættes:

Ȥ 11

d. For elektricitet, som en momsregistreret virksomhed

køber, er tilbagebetaling af afgift efter bestemmelser i

denne lov betinget af:

1) At det

fremgår af købsaftalen, at køber er en

momsregistreret virksomhed med angivelse af CVR- eller SE-nr. for

momsregistreringen, og

2) at fakturaer

vedrørende de aftalte leverancer af elektricitet indeholder

oplysning om køberens aktuelle CVR- eller SE-nr. for

momsregistreringen.«

14. § 12,

stk. 1, 2. pkt., ophæves, og i stedet indsættes

som 2. og 3.

pkt.:

»Told- og skatteforvaltningen er berettiget

til at foretage tilsvarende eftersyn hos elhandelsvirksomheder, de,

der udsteder en faktura efter § 7, stk. 3, 6. pkt., og

virksomheder, der begærer tilbagebetaling efter bestemmelser

i denne lov. Told- og skatteforvaltningen har, hvis det

skønnes nødvendigt, til enhver tid mod behørig

legitimation uden retskendelse adgang til oplysninger i datahubben

af betydning for kontrol af elafgiften og oplysninger i

Energinet.dk, som vedrører verifikation efter § 9, stk.

2, eller meddelelser efter § 9, stk. 3.«

15. I

§ 12 indsættes efter stk. 2

som nye stykker:

»Stk. 3. Materiale

m.v., som er nævnt i stk. 1, skal på anmodning

udleveres eller indsendes til told- og skatteforvaltningen.

Stk. 4. Erhvervsdrivende

skal på begæring meddele told- og skatteforvaltningen

oplysning om deres indkøb af elektricitet.

Elhandelsvirksomheder skal tillige på begæring meddele

told- og skatteforvaltningen oplysning om indkøb af

netydelser med tillæg af afgift pr. aftagenummer og om

viderefakturering af afgift til den, der er omfattet af

aftagenummeret. Endvidere skal den, der udsteder en faktura efter

§ 7, stk. 3, 6. pkt., på begæring meddele told- og

skatteforvaltningen oplysning om viderefakturering af afgift til

køberen af elektricitet.

Stk. 5. Told- og

skatteforvaltningen har, hvis det skønnes nødvendigt,

til enhver tid mod behørig legitimation uden retskendelse

adgang til at foretage eftersyn af regnskaber m.v. hos de i stk. 4

omhandlede erhvervsdrivende.«

Stk. 3 bliver herefter stk. 6.

16. I

§ 12, stk. 3, der bliver stk.

6, indsættes efter »stk. 1«: »og

4«.

17. I

§ 13 indsættes som stk. 2-4:

»Stk. 2.

Energinet.dk skal på begæring meddele told- og

skatteforvaltningen enhver oplysning i datahubben ved told- og

skatteforvaltningens kontrol med fakturering af afgift efter §

7, stk. 3, 3.-5. pkt.

Stk. 3. Politiet yder

told- og skatteforvaltningen bistand til gennemførelsen af

kontrollen efter § 12.

Stk. 4.

Justitsministeren kan efter forhandling med skatteministeren

fastsætte nærmere regler for politiets bistand efter

stk. 3.«

18. I

§ 15, stk. 1, litra a,

indsættes efter »afgiftskontrollen«: »eller

undlader at verificere oplysninger eller forhold efter § 9,

stk. 2 eller 5, eller § 9 a, stk. 1 eller 2, eller undlader at

meddele oplysninger, som ikke kan verificeres, efter § 9, stk.

3 eller 6«.

19. I

§ 15, stk. 1, litra b,

ændres »§ 7, stk. 1, 2 eller 4,« til:

» § 7, stk. 1, stk. 2 eller stk. 3, 4. pkt., jf. dog 5.

pkt., eller 7. pkt., eller stk. 4, eller § 9, stk.

4,«.

§ 2

I lov nr. 1390 af 23. december 2012 om

ændring af lov om fremme af vedvarende energi, lov om

elforsyning, lov om afgift af elektricitet og ligningsloven

(Støtte til solcelleanlæg og øvrige små

vedvarende energi-anlæg m.v.), som ændret ved § 6

i lov nr. 641 af 12. juni 2013 og § 2 i lov nr. 900 af 4. juli

2013, foretages følgende ændring:

1. I

§ 6, stk. 6, indsættes som

2. pkt.:

»Det er en forudsætning for

afgiftsfritagelsen efter 1. pkt., at elektriciteten afregnes under

et aftagenummer, der kun omfatter den forbruger af elektricitet,

som afgiftsfritagelsen vedrører.«

§ 3

I momsloven, jf. lovbekendtgørelse nr. 106

af 23. januar 2013, som ændret bl.a. ved § 2 i lov nr.

1637 af 26. december 2013 og § 1 i lov nr. 554 af 2. juni 2014

og senest ved § 19 i lov nr. 1532 af 27. december 2014,

foretages følgende ændringer:

1. I

§ 11, stk. 4, 2. pkt.,

ændres »§ 46, stk. 5,« til:

»§ 46, stk. 6,«.

2. I

§ 14, stk. 1, nr. 5, ændres

»afgiftspligtig videreforhandler,« til:

»afgiftspligtig videreforhandler, jf. stk. 2,«.

3. I

§ 14 indsættes som stk. 2:

»Stk. 2. En

afgiftspligtig videreforhandler efter stk. 1, nr. 5, er en

afgiftspligtig person hvis hovedbeskæftigelse i forbindelse

med køb af gas eller elektricitet er at videresælge

disse varer, og hvis eget forbrug af disse varer er

ubetydeligt.«

4. I

§ 46, stk. 1, nr. 6, ændres

»CO2-kvoter eller CO2-kreditter« til: »CO2-kvoter, CO2-kreditter eller gas- og

elektricitetscertifikater«.

5. I

§ 46, stk. 1, nr. 9,

udgår »eller«.

6. I

§ 46, stk. 1, nr. 10,

ændres »etableret her i landet.« til:

»etableret her i landet, eller«.

7. I

§ 46, stk. 1,

indsættes som nr. 11:

»11)

aftageren er en afgiftspligtig person her i landet, der er

videreforhandler af gas eller elektricitet, jf. § 14, stk. 2,

og som modtager denne gas eller elektricitet fra en virksomhed

etableret her i landet, bortset fra når leveringen sker til

videreforhandlerens aftagenummer eller målersted, som er

defineret i henholdsvis lov om elforsyning og i reglerne for

gasforsyning.«

8. I

§ 46 indsættes efter

stk. 2 som nyt stykke:

»Stk. 3.

Afgiftspligtige personer, som i henhold til § 47, stk. 3, 2.

pkt., har en særskilt registreret virksomhed, som er

videreforhandler af gas eller elektricitet, kan efter anmodning

få tilladelse af told- og skatteforvaltningen til ikke at

anvende stk. 1, nr. 11, ved salg af gas eller elektricitet til

denne videreforhandler. Tilladelsen kan kun gives, hvis den

afgiftspligtige person er producent af gas eller elektricitet,

eller hvis registreringen efter § 47, stk. 3, 2. pkt., har

været i kraft i mindst et år. Told- og

skatteforvaltningen kan nægte at give tilladelse,

såfremt forvaltningen er i besiddelse af oplysninger, som

indikerer, at tilladelsen vil blive benyttet til

momsunddragelse.«

Stk. 3-14 bliver herefter

stk. 4-15.

9. I

§ 46, stk. 9, nr. 2, der bliver

stk. 10, nr. 2, ændres »stk. 10« til: »stk.

11«.

10. I

§ 46, stk. 10, 1. pkt., der bliver

stk. 11, 1. pkt., ændres »stk. 9, 1. og 2. pkt.,«

til: »stk. 10, 1. og 2. pkt.,«.

11. I

§ 46, stk. 12 og 13, der bliver

stk. 13 og 14, ændres to steder i

stk. 12 og et sted i stk. 13 »stk. 11« til: »stk.

12«.

12. I

§ 46, stk. 14, der bliver stk. 15,

ændres »stk. 1 eller 11« til: »stk. 1 eller

12«.

13. I

§ 50, 1. pkt., ændres

»§ 46, stk. 3« til:

»§ 46, stk. 4«.

14. I

§ 50 b ændres

»§ 46, stk. 1, nr. 6-10« til:

»§ 46, stk. 1, nr. 6-11«.

§ 4

I lov nr. 555 af 2. juni 2014 om ændring af

lov om afgift af elektricitet, lov om afgift af naturgas og bygas,

lov om afgift af stenkul, brunkul og koks m.v. og forskellige andre

love (Afgiftsnedsættelse for elektricitet fra land til visse

erhvervsskibe i havne, mulighed for kraft-varme-værker for at

opgøre afgifter på timebasis, ændring af

afgiftsregler for biogas m.v. af hensyn til

energibeskatningsdirektivet, forsøgsordning med udvidet

benyttelse af afgiftsfri institutionsbusser m.v. i frikommuner og

forlængelse af forhøjet befordringsfradrag for

pendlere i yderkommuner), som ændret ved § 33 i lov nr.

1552 af 27. december, foretages følgende ændring:

1. I

§ 9, stk. 5, indsættes efter

2. pkt.:

Ȥ 1 kan dog ikke finde anvendelse efter

den 31. marts 2016.«

§ 5

Stk. 1. Loven

træder i kraft den 1. juli 2015, jf. dog stk. 2 og 3.

Stk. 2. § 1, nr.

1-11 og nr. 13-19, og § 2 træder i kraft den 1. april

2016.

Stk. 3. Skatteministeren

fastsætter tidspunktet for ikrafttrædelsen af § 1,

nr. 12, til den 1. april 2016 eller en senere dato.

Stk. 4. § 1, nr.

12, finder anvendelse indtil tidspunktet for udløbet af den

periode, hvori afgiftslempelsen kan anvendes ifølge

Rådets tilladelse efter artikel 19 i Rådets direktiv

2003/96/EF af 27. oktober 2003 om omstrukturering af

EF-bestemmelserne for beskatning af energiprodukter og

elektricitet, EU-Tidende 2003, nr. L 283, side 51. Skatteministeren

bekendtgør i forbindelse med ikrafttrædelsen, jf. stk.

3, tidspunktet efter 1. pkt. Skatteministeren kan på baggrund

af en ny tilladelse fra Rådet bekendtgøre, at §

1, nr. 12, finder anvendelse indtil tidspunktet for udløbet

af den periode, hvori afgiftslempelsen kan anvendes ifølge

den nye tilladelse. Det er en forudsætning for anvendelsen af

3. pkt., at der ikke er en periode mellem den tidligere og den

efterfølgende tilladelse, som ikke er omfattet af en

tilladelse.

Stk. 5. Registrerede

virksomheder, der er nævnt i § 3, stk. 1, nr. 1, og stk.

2, i lov om afgift af elektricitet, skal have overført

oplysninger om afgiftsforhold for ethvert aftagenummer til

Energinet.dk. inden den 1. april 2016.

Stk. 6. Skatteministeren

kan fastsætte nærmere regler vedrørende

overførslen af oplysninger nævnt i stk. 5.

Bemærkninger til lovforslaget

Almindelige bemærkninger

1. | Indledning | 2. | Lovforslagets

formål og baggrund | | | 2.1. | Tilpasning af

elafgiftslovgivningen til engrosmodellen m.v. | | | 2.2. | Indførelse af

omvendt betalingspligt på gas- og elmarkedet | 3. | Lovforslagets enkelte

elementer | | | 3.1. | Tilpasning af

elafgiftslovgivningen til engrosmodellen | | | | 3.1.1. | Værnsregler mod

forudfakturering | | | | | 3.1.1.1. | Gældende

ret | | | | | 3.1.1.2. | Lovforslaget | | | | 3.1.2. | Oplysninger til brug

ved registrerede virksomheders fakturering af nedsatte

elafgifter | | | | | 3.1.2.1. | Gældende

ret | | | | | 3.1.2.2. | Lovforslaget | | | | 3.1.3. | Værnsregler mod

fejlagtig indmelding af afgiftsmæssig status for elkunder i

datahubben | | | | | 3.1.3.1. | Gældende

ret | | | | | 3.1.3.2. | Lovforslaget | | | | 3.1.4. | Tilpasning af de

almindelige regler om fakturering af elafgift | | | | | 3.1.4.1. | Gældende

ret | | | | | 3.1.4.2. | Lovforslaget | | | | 3.1.5. | Tilpasning af regler

for visse erhvervsskibe i havne | | | | | 3.1.5.1. | Gældende

ret | | | | | 3.1.5.2. | Lovforslaget | | | 3.2. | Indførelse af

omvendt betalingspligt på gas- og elmarkedet | | | | 3.2.1. | Gældende

ret | | | | 3.2.2. | Lovforslaget | 4. | Økonomiske

konsekvenser for det offentlige | | | 4.1. | Tilpasning af

elafgiftslovgivningen til engrosmodellen | | | 4.2. | Indførelse af

omvendt betalingspligt på gas- og elmarkedet | 5. | Administrative

konsekvenser for det offentlige | | | 5.1. | Tilpasning af

elafgiftslovgivningen til engrosmodellen | | | 5.2. | Indførelse af

omvendt betalingspligt på gas- og elmarkedet | 6. | Økonomiske

konsekvenser for erhvervslivet | | | 6.1. | Tilpasning af

elafgiftslovgivningen til engrosmodellen | | | 6.2. | Indførelse af

omvendt betalingspligt på gas- og elmarkedet | 7. | Administrative

konsekvenser for erhvervslivet | | | 7.1. | Tilpasning af

elafgiftslovgivningen til engrosmodellen | | | 7.2. | Indførelse af

omvendt betalingspligt på gas- og elmarkedet | 8. | Administrative

konsekvenser for borgerne | 9. | Miljømæssige konsekvenser | 10. | Forholdet til

EU-retten | | | 10.1. | Tilpasning af

elafgiftslovgivningen til engrosmodellen | | | 10.2. | Indførelse af

omvendt betalingspligt på gas- og elmarkedet | 11. | Hørte

myndigheder og organisationer m.v. | | | 11.1. | Tilpasning af

elafgiftslovgivningen til engrosmodellen | | | 11.2. | Indførelse af

omvendt betalingspligt på gas- og elmarkedet | 12. | Sammenfattende

skema |

|

1.

Indledning

Lovforslagets § 1, 2 og 4, er omfattet af

energiaftalen af 22. marts 2012.

Denne del af lovforslaget skal ses i

sammenhæng med det samtidigt fremsatte lovforslag nr. L 151

om justering og udskydelse af engrosmodellen og udskydelse af

leveringspligten, hvormed engrosmodellen indføres.

Sidstnævnte forslag fremsættes af klima-, energi- og

bygningsministeren. Indførelsen af engrosmodellen sker med

henblik på at fremme konkurrencen på elmarkedet.

Engrosmodellen indebærer, at forbrugere af elektricitet

fremover kun vil modtage regninger fra deres elhandelsvirksomhed,

og at en større del af de forbrugerrelaterede opgaver

varetages af konkurrenceudsatte virksomheder.

Med denne del af lovforslaget foreslås

tilpasninger af elafgiftslovgivningen til engrosmodellen.

Endvidere foreslås det ved lovforslagets

§ 3 at indføre omvendt betalingspligt ved indenlandsk

salg af gas og elektricitet til afgiftspligtige videreforhandlere

af disse varer samt ved levering af gas- og

elektricitetscertifikater til alle afgiftspligtige personer.

Forslaget berører ikke salg af gas eller elektricitet til

private forbrugere og almindelige erhvervsvirksomheder, der

køber gas eller elektricitet til forbrug i deres

virksomheder, og som ikke er videreforhandlere af gas eller

elektricitet.

Ved forslaget gennemføres artikel 199

a, stk. 1, litra e og f, i momssystemdirektivet (Rådets

direktiv 2006/112/EF som ændret ved direktiv 2013/43/EU af

22. juli 2013 om ændring af momssystemdirektivet for så

vidt angår en fakultativ og midlertidig anvendelse af

ordningen for omvendt betalingspligt ved levering af bestemte varer

og tjenesteydelser, som kan være udsat for svig).

Forslaget om omvendt betalingspligt er ikke en

konsekvens af indførelsen af engrosmodellen.

2.

Lovforslagets formål og baggrund

2.1.

Tilpasning af elafgiftslovgivningen til engrosmodellen m.v.

Formålet med engrosmodellen er at fremme

konkurrencen på elmarkedet, idet kun en begrænset del

af forbrugerne har udnyttet mulighederne for frit

leverandørvalg.

Kontakten til elkunderne vil fremover

varetages alene af elhandelsvirksomhederne. Engrosmodellen betyder

bl.a., at elhandelsvirksomhederne køber net- og

systemydelser af netvirksomheder og Energinet.dk, og at

elhandelsvirksomhederne sælger »leveret el« som

ét samlet produkt til forbrugeren. Elhandelsvirksomhederne

vil varetage den samlede afregning af forbrugerne for leveret

elektricitet, herunder transportydelser og elafgift m.v.

Netvirksomhederne vil ikke længere have

direkte kontakt til elkunderne, bortset fra den kontakt som

følger af, at netvirksomheden fortsat har et ansvar for

elmålere og elmålinger hos elkunderne.

Som et element i engrosmodellen skal

Energinet.dk drive en datahub til håndtering af relevante

data, herunder måledata. Datahubben er et knudepunkt, der

administrerer transaktioner og kommunikation mellem alle

elmarkedets aktører.

Netvirksomhederne skal fortsætte med at

være registrerede virksomheder efter elafgiftsloven. Det

betyder, at de skal fakturere elafgifter af fysiske leverancer af

elektricitet (kWh) via elnettet til forbrugerne og indbetale de

opkrævede afgifter til SKAT. De registrerede netvirksomheder

skal imidlertid ikke længere fakturere elafgifter til

forbrugerne af elektriciteten. Derimod skal netvirksomhederne

fakturere elafgifter til elhandelsvirksomhederne, som under

engrosmodellen viderefakturerer elafgifter til forbrugerne. Det er

en ændring i faktureringsmønsteret i forhold til i

dag, hvor netvirksomhederne fakturerer elafgifter direkte til

forbrugerne.

Indførelsen af engrosmodellen

indebærer således ændringer ved fakturering af

elafgifter. Ændringen i faktureringsmønsteret for

elafgifter vil indebære et engangstab af elafgifter for

statskassen ved overgangen til engrosmodellen, som er

skønnet til at have en værdi af ca. 1 mia. kr.

Engangstabet er en følge af ovennævnte lovforslag om

justering og udskydelse af engrosmodellen og udskydelse af

leveringspligten. Det er forudsat, at der ikke fremkommer

yderligere provenumæssige konsekvenser vedrørende

elafgifter af indførelsen af engrosmodellen.

På den baggrund foreslås

forskellige tilpasninger af elafgiftslovgivningen under

engrosmodellen.

For det første foreslås

indført værnsregler mod forudfakturering af elafgifter

i elafgiftsloven. Reglerne skal forhindre, at momsregistrerede

virksomheder m.v. - på baggrund af elhandelsvirksomheders

forudfakturering af elafgifter - får tilbagebetalt

tilfakturerede elafgifter fra SKAT, før den registrerede

virksomhed (netvirksomheden) har faktureret og indbetalt

elafgifterne til SKAT.

For det andet foreslås, at de

registrerede virksomheder fakturerer særlige nedsatte

elafgifter for udlevering af el til visse elkunder på

baggrund af oplysninger i Energinet.dks datahub. Denne fakturering

sker til elhandelsvirksomhederne.

For det tredje foreslås indført

værnsregler mod fejlagtig indmelding af elkunders

afgiftsmæssige status i datahubben. Reglerne skal mindske

risikoen for, at elhandelsvirksomheder indmelder en elkunde som

værende berettiget til at få leveret el med

særlig nedsat elafgift i datahubben, men uden at elkunden

retligt er berettiget til den nedsatte afgift. Derved undgås

fejl eller svig i forbindelse med kommunikation via datahubben om,

hvilket elforbrug (antal kWh) den registrerede netvirksomhed skal

fakturere nedsat elafgift for (pr. kWh) til

elhandelsvirksomheden.

For det fjerde forslås tilpasninger af

elafgiftslovens regler om fakturering. Reglerne ændres som

følge af, at de registrerede netvirksomheder ikke

længere fakturerer elafgifter til forbrugerne af

elektricitet, men til elhandelvirksomhederne. Desuden

foreslås indført regler for elhandelsvirksomheders

fakturering, således at elafgifterne altid fremgår af

en faktura til elforbrugerne.

For det femte foreslås en afgiftsteknisk

tilpasning til engrosmodellen, hvorefter nedsat afgift på

elektricitet fra land til visse erhvervsskibe i havne

(landstrøm) erstattes af delvis godtgørelse af

elafgift.

For det sjette foreslås enkelte

justeringer og præciseringer af administrativ karakter.

2.2.

Indførelse af omvendt betalingspligt på gas- og

elmarkedet

Lovforslagets del om indførelse af

omvendt betalingspligt har til formål at forebygge og mindske

statens risiko for tab ved den type af organiseret svig med moms,

som kendes som MTIC-svig (Missing Trader Intra-Community fraud),

dvs. momskarruselsvig. Lovforslaget omfatter indenlandsk salg af

gas og elektricitet til videreforhandlere af disse varer samt

handel med gas- og elektricitetscertifikater. MTIC-svig er

konstateret i flere EU-lande med momstab som følge. Uanset

at der endnu ikke her i landet er konstateret svig, hvor den danske

statskasse har lidt tab, er risikoen herfor til stede.

MTIC-svig er den mest brugte svigform i

international handel. Svindlere søger at udnytte

momssystemets regler ved at kombinere indenlandske transaktioner

med EU-transaktioner. MTIC-svig er mulig, fordi der ved

grænseoverskridende transaktioner mellem momsregistrerede

virksomheder inden for EU ikke betales moms i sælgers land.

Når en dansk momsregistreret virksomhed køber varer

fra en tysk momsregistreret virksomhed, udsteder den tyske

sælger således en faktura uden moms til den danske

køber. Den danske virksomhed skal som køber beregne

dansk moms af købet.

Reglerne om, at der ved EU-transaktioner ikke

betales moms i sælgers land, er fastsat for at lette den

almindelige handel mellem momsregistrerede virksomheder inden for

EU. Reglerne skal sikre, at momsindtægterne tilfalder den

EU-medlemsstat, hvor det endelige forbrug finder sted, uden at det

er nødvendigt for udenlandske virksomheder, som sælger

varer til andre EU-lande, at lade sig momsregistrere i disse lande.

En ulempe ved reglerne er imidlertid, at de bevirker et

»brud« i momskæden, når der handles

på tværs af grænserne i EU. Det er dette brud i

momskæden, som kan udnyttes ved MTIC-svig, hvilket

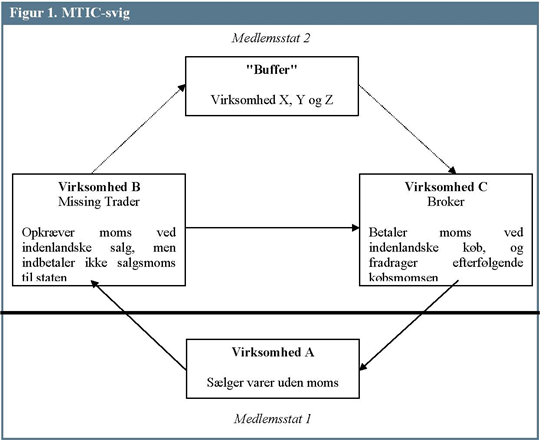

nedenstående eksempel illustrerer, jf. figur 1.

Virksomhed A sælger varer til virksomhed

B, og da der er tale om en grænseoverskridende transaktion

mellem to virksomheder inden for EU, udsteder A en faktura uden

moms til B. B skal beregne moms i eget land af

fakturabeløbet, men denne moms kan samtidig fratrækkes

som købsmoms, og den er derfor neutral for B.

B sælger herefter varerne videre til C

til en pris, der oftest er under markedsprisen. Den lave pris

gør, at varerne kan afsættes meget hurtigt, og dermed

mindskes risikoen for, at svigen opdages. Da der er tale om et

indenlandsk salg, opkræver B almindelig salgsmoms af salget.

B har pligt til at indbetale salgsmomsen til myndighederne, men

gør det ikke. I stedet bruger B en del af den skyldige

salgsmoms til at dække omkostningerne ved underpris m.v.

Resten af salgsmomsen finansierer en avance til svindlerne samt

evt. vederlag til øvrige aktører i

handelsforløbet.

C har fradragsret for den moms, som

virksomheden har betalt til B. C har derfor et negativt

momstilsvar, som virksomheden får udbetalt fra myndighederne.

Statens mindreprovenu svarer således i dette eksempel til den

moms, som C har betalt til B og fået refunderet af staten,

men som B undlader at indbetale til staten.

Herefter kan C sælge varerne tilbage til

A, og da der er tale om en grænseoverskridende transaktion

mellem to virksomheder inden for EU, er salget uden moms. A kan

herefter igen foretage en momsfri levering inden for EU til B,

hvorefter mønstret gentager sig, hvilket forklarer

betegnelsen »momskarrusel«.

Virksomhed B vil typisk være en

nystartet virksomhed, som i tiden frem til sin første

momsangivelse kan nå at være gennemløbsselskab

for et stort antal handler og på ganske kort tid generere et

meget stort beløb i skyldig salgsmoms. Af samme grund er det

svært for myndighederne at identificere B i tide, fordi

virksomheden først tiltrækker sig opmærksomhed,

når den skyldige moms ikke afregnes. På dette tidspunkt

er B tømt for likviditet, og bagmændene er

forsvundet.

I praksis konstrueres handelskæderne ved

MTIC-svig på en langt mere kompliceret måde, og

bagmændene anvender forskellige metoder til at komplicere

forløbet og sløre svindlen. Karrusellen kan f.eks.

udvides ved at indskyde flere indenlandske virksomheder

(»bufferne« X, Y og Z), som ikke nødvendigvis er

vidende om, at en virksomhed i kædens tidligere led ikke har

til hensigt at afregne salgsmoms. Karrusellen kan også

udvides ved at indskyde handler mellem flere lande både i og

uden for EU.

Mulighederne for at sløre svindlen er

mange, men den underliggende mekanisme i MTIC-svig er, at ét

led i kæden (B) genererer store beløb i skyldig

salgsmoms, der efterfølgende ikke afregnes, mens et andet

led i kæden (C), som godt kan være en legal virksomhed,

får en stor negativ momsudbetaling. Typisk er det

letomsættelige varer med høj værdi og lav

volumen, der er genstand for MTIC-svig, således at der

hurtigt kan genereres et stort beløb i skyldig

salgsmoms.

MTIC-svig er et reelt problem i alle EU-lande,

og indenlandsk omvendt betalingspligt for moms er det til dato mest

effektive værktøj, som kendes i EU-systemet, til at

bekæmpe denne form for svig. Omvendt betalingspligt betyder,

at det er køberen - og ikke som normalt sælgeren - der

skal afregne moms til skattemyndighederne. Omvendt betalingspligt

fjerner derfor selve muligheden for at begå MTIC-svig, fordi

pligten til at angive salgsmoms og retten til at fradrage

købsmoms samles hos én og samme virksomhed på

samme måde, som det er tilfældet med

EU-erhvervelsesmoms eller omvendt betalingspligt ved

grænseoverskridende handler. Derved forsvinder muligheden for

at parkere forpligtelsen til at afregne salgsmoms hos en

»Missing Trader«.

Lovforslaget har til formål at

gennemføre de bestemmelser i Rådets direktiv af 22.

juli 2013, hvorefter der i følge momssystemdirektivets

artikel 199 a, stk. 1, litra e og f, gives medlemslandene

mulighed for at indføre omvendt betalingspligt for moms ved

indenlandsk levering af gas og elektricitet til en afgiftspligtig

videreforhandler samt ved levering af gas- og

elektricitetscertifikater til alle afgiftspligtige personer. Flere

lande i EU har allerede indført indenlandsk omvendt

betalingspligt på levering af gas og elektricitet. Frankrig

fra 1. april 2012, Tyskland og Rumænien fra 1. september

2013, Østrig fra 1. januar 2014, England fra 1. juli 2014 og

Italien fra 1. januar 2015. Østrig, Rumænien, England

og Italien har endvidere indført omvendt betalingspligt

på indenlandsk levering af gas- og

elektricitetscertifikater.

Erfaringer fra andre områder, hvor der

har været karruselsvig, viser, at svigen flytter til de

lande, hvor der ikke er omvendt betalingspligt. Jo flere andre

lande, der indfører omvendt betalingspligt på gas,

elektricitet og certifikater, jo større vil risikoen

være for, at der opstår svig i Danmark, hvis reglen

ikke indføres. Taberen bliver i første omgang den

danske statskasse, men en omfattende karruselhandel påvirker

også den lovlydige del af branchen. Den lovlydige del af

branchen udsættes for en unfair konkurrence, idet den ikke

har mulighed for at sælge til de kunstigt lave priser, som

forhandlere af karruselvarer kan, idet de lovlydige virksomheder

afregner moms af deres salg.

Der er endnu ikke konstateret svig med tab for

den danske stat til følge i forbindelse med handler med gas,

elektricitet og gas- og elektricitetscertifikater. SKAT har

imidlertid tvangsafmeldt enkelte danske virksomheder fra

momsregistrering grundet mistanke om, at virksomhederne ville

momsregistreres med henblik på at agere »Missing

Trader« i forbindelse med el-handler på det tyske

marked. En virksomhed nåede at unddrage det tyske

energimarked for ca. 10 mio. euro ved at gennemføre handler

på det tyske energimarked i et tidsrum på lidt over 1

døgn. SKAT deltager desuden i en multilateral kontrol, hvor

et dansk selskab er del af en række handelskæder, hvori

det faktiske tab ligger i andre EU-lande. Kontrollen blev startet

primo 2014, og indtil nu er der opgjort et tab på 22 mio.

euro i ét EU-land, mens tabet i et andet ikke er

opgjort.

Gennemførelse af engrosmodellen

skønnes ikke at påvirke risikoen for momskarruselsvig

ved handel med elektricitet nævneværdigt. Forslaget om

omvendt betalingspligt på gas- og elmarkedet er derfor ikke

en direkte følge af gennemførelsen af

engrosmodellen.

3.

Lovforslagets enkelte elementer

3.1.

Tilpasninger af elafgiftslovgivningen til engrosmodellen

3.1.1.

Værnsregler mod forudfakturering

3.1.1.1.

Gældende ret

Det fremgår af elafgiftsloven, at

såfremt tilbagebetaling af afgifter til momsregistrerede

virksomheder opgøres på baggrund af fakturaer fra

andre end virksomheder, som er registrerede efter elafgiftsloven,

kan SKAT bestemme, at der kun medtages fakturaer, hvor afgiften er

forfaldet.

3.1.1.2.

Lovforslaget

Der foreslås værnsregler for at

undgå, at momsregistrerede virksomheder m.v. på

baggrund af elhandelsvirksomheders forudfakturering af elafgifter

får tilbagebetalt tilfakturerede elafgifter fra SKAT,

før den registrerede netvirksomhed har indbetalt

elafgifterne til SKAT.

For så vidt angår fakturering af

afgifter af elektricitet foreslås, at en elhandelsvirksomhed

tidligst kan fakturere erhvervskunder, som kan få

tilbagebetaling af elafgift fra SKAT, når

elhandelsvirksomheden har modtaget fakturaen med elafgifter fra den

registrerede netvirksomhed. I den situation, hvor den registrerede

netvirksomhed har sendt en faktura med et afgiftsbeløb for

en forbrugsperiode til elhandelsvirksomheden, vil

elhandelsvirksomheden dog ved endelig fakturering for

forbrugsperioden kunne fakturere et andet afgiftsbeløb,

når det er baseret på en måleraflæsning i

datahubben.

I den forbindelse foreslås, at

elhandelsvirksomheden over for SKAT skal kunne verificere, at den

ikke overtræder de foreslåede regler på dette

område pr. aftagenummer i dens beholdning af aftagenumre i

datahubben. Aftagenummeret er et identitetsnummer for

målepunktet for måling af elektricitet til

elkunden.

De nævnte erhvervskunder, som kan

få tilbagebetaling af elafgifter fra SKAT, omfatter

momsregistrerede virksomheder og virksomheder, som forbruger

kørestrøm, der anvendes af eltog til momsfritaget

personbefordring. Det foreslås, at elhandelsvirksomheden ved

salg af afgiftspligtig elektricitet til de momsregistrerede

virksomheder på fakturaen skal oplyse kundens CVR- eller

SE-nr. for momsregistreringen, og at elhandelsvirksomheden ved salg

af afgiftspligtig elektricitet i form af kørestrøm,

der anvendes af eltog til personbefordring, på fakturaen skal

oplyse om CVR- eller SE-nr. for forbrugeren af

kørestrømmen.

Der foreslås lignende værnsregler

mod forudfakturering af elafgift for den situation, hvor en

køber af elektricitet, sælger elektriciteten videre

til momsregistrerede forbrugere m.v.

Der foreslås tillige visse regler med

hensyn til SKATs kontrol samt straf.

I sammenhæng med ovennævnte

foreslås, at der knyttes ekstra betingelser til de omhandlede

erhvervskunders tilbagebetaling af elafgift. Det skal være en

betingelse for tilbagebetaling, at erhvervskunden anfører i

købsaftalen om levering af el, at erhvervskunden er

berettiget til tilbagebetaling af elafgift. Desuden skal det

være en betingelse, at tilbagebetalingen opgøres

på baggrund af fakturaer, som opfylder de foreslåede

krav til fakturering til erhvervskunder, som kan få

tilbagebetaling af elafgifter.

3.1.2.

Oplysninger til brug ved registrerede virksomheders fakturering af

nedsatte elafgifter

3.1.2.1.

Gældende ret

Efter de gældende regler skal de

registrerede virksomheder kunne dokumentere, at det er berettiget

ifølge elafgiftsloven, når de fakturerer nedsatte

elafgifter til visse elkunder. Det er ensbetydende med, at

særlige afgiftsforhold skal kunne dokumenteres adskilt fra

dokumentation for almindelige afgiftsforhold. F.eks. gælder

særlige afgiftsforhold i forbindelse med nedsat elafgift for

et årligt forbrug af el på over 4.000 kWh i

helårsboliger, hvor elopvarmning er hovedvarmekilden

ifølge en registrering i Bygnings- og Boligregistret

(BBR).

Tilvejebringelse af dokumentation for disse

særlige afgiftsforhold forudsætter, at de registrerede

virksomheder har en direkte kontakt til de omfattede elkunder.

3.1.2.2.

Lovforslaget

Under engrosmodellen vil de registrerede

virksomheder ikke have direkte kontakt til elkunderne (bortset fra

den begrænsede kontakt som følger af, at den

registrerede virksomhed fortsat har et ansvar for elmålinger

m.v.).

De foreslåede regler skal sikre, at de

registrerede virksomheder fortsat kan dokumentere, at det er

berettiget ifølge elafgiftsloven, når de fakturerer

nedsatte elafgifter for udlevering af el til visse elkunder. Der

faktureres som nævnt til elhandelsvirksomhederne.

Det foreslås, at de registrerede

virksomheder fakturerer særlige nedsatte afgifter for

udlevering af el på baggrund af oplysninger i datahubben. Det

foreslås endvidere, at Energinet.dk forpligtes til at stille

disse oplysninger til rådighed for de registrerede

virksomheder.

3.1.3.

Værnsregler mod fejlagtig indmelding af afgiftsmæssig

status for elkunder i datahubben

3.1.3.1.

Gældende ret

Der er i dag ingen afgiftsregler for denne

situation.

3.1.3.2.

Lovforslaget

Under engrosmodellen vil der fortsat

være forskellige lempelser i elafgiften for udlevering af el

til visse typer forbrug og/eller forbrugere, og

elhandelsvirksomhederne indmelder elkunders sådanne

særlige afgiftsforhold i datahubben. Det vil være denne

indmelding, som danner udgangspunkt for de registrerede

virksomhedernes fakturering af nedsat - eller ingen elafgift.

Der er behov for værnsregler, som kan

fortrænge risikoen for, at elhandelsvirksomheder rubricerer

en elkunde som værende berettiget til at få leveret el

med nedsat elafgift i datahubben, men uden at elkunden er retligt

berettiget til nedsat afgift.

Det foreslås på den baggrund, at

elhandelsvirksomheden på grundlag af en aftale med

køberen af elektricitet skal indmelde i datahubben i

Energinet.dk, hvis det er oplyst, at særlige afgiftsforhold

eller ændringer i særlige afgiftsforhold gør sig

gældende. Det foreslås endvidere, at de oplysninger

vedrørende særlige afgiftsforhold, som en

elhandelsvirksomhed indmelder til datahubben, skal

elhandelsvirksomheden over for SKAT kunne verificere pr. relevant

aftagenummer på grundlag af en aftale med køberen af

elektricitet.

Hvis et særligt afgiftsforhold for et

aftagenummer allerede er indmeldt i datahubben - f.eks. af de

registrerede netvirksomheder i forbindelse med overgangen til

engrosmodellen - kan der forekomme unødvendig

dobbeltadministration, hvis en elhandelsvirksomhed skal indhente

oplysninger om og indmelde det samme aftagenummer med det

særlige afgiftsforhold i datahubben. Det foreslås

på den baggrund, at skatteministeren bemyndiges til at

fastsætte undtagelser for elhandelsvirksomheder i forhold til

kravene om indmelding af aftagenumre med særlige

afgiftsforhold i datahubben.

Det foreslås desuden, at Energinet.dk

over for SKAT bl.a. skal kunne verificere de indmeldte oplysninger

pr. relevant aftagenummer i datahubben ved at afstemme dem med af

relevante oplysninger fra uafhængige kilder. Det kunne f.eks.

være oplysninger fra SKAT eller BBR.

Der foreslås tillige forskellige supplerende regler og

regler med hensyn til SKATs kontrol samt straf.

3.1.4.

Tilpasning af de almindelige regler om fakturering af elafgift

3.1.4.1.

Gældende ret

Det fremgår af elafgiftsloven, at der

ved udlevering af afgiftspligtig elektricitet fra en registreret

virksomhed skal udstedes en faktura med oplysning om

udstedelsesdato, leverandørens navn, varemodtagerens navn,

leveringsstedet og afgiftens størrelse. Det fremgår

endvidere, at hvis udlevering finder sted fra andre end

registrerede virksomheder, skal leverandøren, såfremt

modtageren er momsregistreret, på forlangende ligeledes

udstede en faktura med de nævnte oplysninger.

De gældende regler har til formål

at sikre transparens ved opkrævningen af elafgifter, og at de

erhvervsvirksomheder, som er berettigede til tilbagebetaling af

elafgifter, får de fakturaer, som

tilbagebetalingsbeløbet skal opgøres på

baggrund af.

3.1.4.2.

Lovforslaget

Formålet med reglerne vil være det

samme under engrosmodellen, men det er nødvendigt, at der

sker visse tilpasninger af reglerne til engrosmodellen.

Med engrosmodellen vil elhandelsvirksomheden

optræde som et mellemled, således at den registrerede

virksomhed fakturerer elhandelsvirksomhederne for afgifterne i

stedet for at fakturere forbrugerne direkte. Med engrosmodellen er

der et aftaleforhold om leveret el alene mellem

elhandelsvirksomheden og elkunden.

Det foreslås, at den registrerede

virksomhed ved udlevering af afgiftspligtig el skal udstede en

faktura til elhandelsvirksomheden med oplysning om udstedelsesdato,

leverandørens navn, købers navn og adresse, samt

afgiftens størrelse. Hvis udleveret el vedrører et

særlig afgiftsforhold, skal afgiften for denne el oplyses

separat på fakturaen.

Det foreslås endvidere, at der i

forbindelse med salg af afgiftspligtig elektricitet fra en

elhandelsvirksomhed skal udstedes en faktura med oplysninger om

udstedelsesdato, sælgers navn og adresse, varemodtagers navn,

leveringssted, aftagenummer og afgiftens størrelse pr.

aftagenummer.

Endelig foreslås det, at hvis salg af el

i detailleddet finder sted fra andre end elhandelsvirksomheder,

skal sælgerne, såfremt modtageren f.eks. er

momsregistreret, udstede en faktura med oplysning om

elafgiften.

3.1.5.

Tilpasning af regler for visse erhvervsskibe i havne

3.1.5.1.

Gældende ret

Der er tidligere vedtaget en lempelse af

elafgiften ned til EU's minimumsafgift for landstrøm til

forbrug om bord på krydstogtskibe og andre større

erhvervsmæssige skibe i havne. Den reducerede elafgift

faktureres til leverandøren af landstrøm

(havnevirksomheden), som fakturerer den reducerede elafgift videre

til de omfattede skibe. Det er forudsat, at netvirksomheden via

direkte kontakt til havnevirksomheden kan styre sin fakturering af

den reducerede elafgift. Lempelsen skal godkendes i EU, men

godkendelsen er endnu ikke opnået.

3.1.5.2.

Lovforslaget

Under engrosmodellen har den registrerede

virksomhed ikke længere direkte kontakt til

havnevirksomheden, hvilket gør den registrerede virksomheds

styring af faktureringen af reduceret elafgift til

havnevirksomheden vanskelig. Som element i tilpasningerne til

engrosmodellen foreslås, at lempelsen ændres fra en

delvis afgiftsfritagelse til en ordning med fuld elafgift på

købet af el og efterfølgende godtgørelse af

elafgiften ned til EU's minimumsafgift for det omhandlede elforbrug

om bord på disse skibe i havne. Godtgørelsen ydes til

havnevirksomheden, som fakturerer et afgiftsbeløb svarende

til den ikke godtgjorte elafgift videre til de omfattede skibe.

3.2.

Indførelse af omvendt betalingspligt på gas- og

elmarkedet

3.2.1.

Gældende ret

I momsloven, som bl.a. implementerer EU's

fælles momssystemdirektiv, er der fastsat regler for, hvem

der har pligt til at indbetale moms af en given transaktion.

Hovedreglen i momslovens § 46 er, at det

er leverandøren (den sælgende virksomhed), der er

ansvarlig for, at der bliver indbetalt moms til staten af enhver

momspligtig transaktion. Dog findes der flere undtagelser til

hovedreglen, hvor det i stedet for sælgeren er aftageren af

en vare eller ydelse (den købende virksomhed), som er

betalingspligtig for momsen. Hermed bliver det samme virksomhed,

der skal indbetale salgsmomsen og fradrage købsmomsen. I

disse situationer taler man om omvendt betalingspligt for moms.

De fleste regler i momsloven om omvendt

betalingspligt vedrører grænseoverskridende

transaktioner inden for EU, dvs. situationer, hvor den

købende og den sælgende virksomhed er

hjemmehørende i forskellige lande. Der findes dog også

i momslovens § 46, stk. 1, nr. 6-10 regler om omvendt

betalingspligt for ren indenlandsk handel med visse varer og

ydelser, som erfaringsmæssigt kan være udsat for svig.

Der er tale om metalskrot, CO2-kvoter, CO2-kreditter og senest fra 1. juli 2014

mobiltelefoner, integrerede kredsløbsanordninger,

spillekonsoller, tablet-pc'er og bærbare computere.

Momslovens regler om omvendt betalingspligt

finder i alle tilfælde kun anvendelse på salg til

afgiftspligtige personer, dvs. virksomheder, hvor det

efterfølgende er muligt at gennemføre en momskontrol.

Private købere er således ikke omfattet af reglerne.

Herudover er salg af mobiltelefoner m.v. fra momsregistrerede

virksomheder, hvis afsætning udelukkende eller overvejende

sker til private forbrugere, undtaget fra reglen om omvendt

betalingspligt.

Ved grænseoverskridende handel med gas,

elektricitet og gas- og elektricitetscertifikater er der allerede i

de gældende EU-regler indført obligatorisk omvendt

betalingspligt. Salget foregår således uden moms, idet

køber er gjort ansvarlig for momsbetalingen. Derimod

pålægges indenlandsk salg moms af sælger, og der

er dermed mulighed for MTIC-svig. I de fleste EU-lande skal

virksomheder, der handler med gas og elektricitet, registreres i

særlige energiregistre hos myndighederne. Her i landet

foregår registreringen hos Energinet.dk. For så vidt

angår elektricitet skal både virksomheder, der handler

med elektricitet på det danske marked og selve handlerne

registreres. Danske virksomheder, der agerer som videreforhandlere

af elektricitet på udenlandske markeder, skal derimod ikke

registreres hos Energinet.dk, selvom handlerne er momspligtige her

i landet. For så vidt angår gas skal alle virksomheder,

der handler med gas på det danske marked, registreres, men i

modsætning til handler med elektricitet skal selve handlerne

ikke registreres.

Registrering af elektricitetscertifikaterne og

handlen med disse foregår i et register med driftssted i

Finland. Registrering af gascertifikater og handel med disse

foregår gennem Energinet.dk. Registrene anses dog ikke for at

være effektive til at hindre momskarruselsvig, idet der ikke

i dem er indbygget mekanismer, der stopper mistænkelige

handler eller hurtigt videregiver informationer om sådanne

til myndighederne. SKAT har ikke direkte adgang til oplysninger i

registrene. Selvom SKAT fik direkte adgang til registrene, ville

det forudsætte en konstant overvågning, hvis

karruselsvig skal kunne opdages via oplysninger fra registrene.

Efter gældende regler i momslovens

§ 47, stk. 3, 2. pkt., kan afgiftspligtige personer få

tilladelse til at skille en eller flere områder af deres

virksomhed ud i momsmæssigt selvstændige

delregistreringer for at håndtere momsrapportering mest

effektivt. Det gælder f.eks. i situationer, hvor en

virksomhed producerer eller sælger forskellige produkter, der

eventuelt produceres på forskellige lokaliteter, og hvor der

af praktiske hensyn føres særskilt regnskab med

produktion, salg og markedsføring m.v.

Inden for handel med elektricitet kan

delregistrering f.eks. være relevant for en landmand, der

ejer en vindmølle, og som også har en aktivitet, hvor

denne elektricitet leveres til andre end landmanden selv. Her kan

det via en delregistrering give god mening at opdele landbrug,

el-produktion og el-handel i 3 selvstændige

aktivitetsområder i forhold til momsrapporteringen til SKAT.

Herudover udskiller virksomheder med stor eksport ofte

eksportenheden i en delregistrering. En produktionsvirksomhed kan

f.eks. sælge gas eller elektricitet med moms til sin

eksportdelregistrering, som har fradragsret for købsmoms,

men ikke skal betale moms af eksportsalget.

Eksportdelregistreringen har derfor negativt momstilsvar. En

ordning, der stammer tilbage fra 1980, indebærer, at

delregistreringerne kan få udbetalt et beløb, som

svarer til virksomhedens gennemsnitlige tilgodehavende af

overskydende moms hos SKAT. Beløbet udbetales én gang

årligt og reguleres årligt.

3.2.2.

Lovforslaget

Det foreslås i lovforslagets § 3,

at momslovens regler i § 46, stk. 1, om omvendt betalingspligt

udvides til også at omfatte indenlandske leverancer af gas og

elektricitet til videreforhandlere af varerne samt til handel med

gas- og elektricitetscertifikater. Dette sker ved henholdsvis

indsættelse af et nyt nr. 11 og en ændring af nr. 6 i

momslovens § 46, stk. 1. På den måde bliver

omvendt betalingspligt hovedreglen for handel med de

pågældende varer og certifikater, både når

der er tale om handel internt i Danmark og handel over

grænserne i EU. Salg af gas og elektricitet til

slutforbrugerne, dvs. detailhandlen, berøres ikke af

forslaget. Desuden foreslås det, at den omvendte

betalingspligt ikke omfatter leveringer til videreforhandlere i de

tilfælde, hvor leveringen sker til videreforhandlerens

aftagenummer eller målersted, jf. lovforslagets § 3, nr.

7. Hermed vil der ikke være omvendt betalingspligt på

leverancer til f.eks. en fælles indkøbscentral i en

koncern, et butikscenter eller hos en

ejendomsudlejningsvirksomhed.

De foreslåede regler betyder, at

køberen på samme tid i momsregnskabet både skal

angive salgsmoms og tage fradrag for købsmoms. Derved samles

pligten til at angive salgsmoms og retten til at fradrage

købsmoms hos én og samme virksomhed, hvorved

muligheden for MTIC-svig elimineres.

MTIC-svig er kendetegnet ved meget komplekse

handelsmønstre, som har til formål at sløre

svindlen over for myndighederne, og det kan derfor være

svært for lovlydige virksomheder at følge varens gang

gennem alle tidligere handelsled. Dermed er det også

svært for virksomhederne at sikre sig imod, at de ikke

aftager varer, som i tidligere led har været genstand for

MTIC-svig. De foreslåede regler om omvendt betalingspligt for

moms vurderes generelt at styrke aftagervirksomhedernes

retssikkerhed, fordi hver enkelt køber selv bliver ansvarlig

for afregningen af moms og dermed kan undgå at blive

involveret i sager, hvor en »Missing Trader« i

tidligere led har genereret store beløb i salgsmoms, som

ikke er blevet afregnet.

Indførelse af omvendt betalingspligt i

forbindelse med salg til en virksomheds egen delregistrering

medfører øgede administrative byrder, og i forhold

til salg til en eksportdelregistrering vil reglen betyde, at

eksportvirksomheden ikke længere har negativt momstilsvar.

Brug af omvendt betalingspligt giver desuden virksomhederne visse

administrative byrder, idet it- og bogføringssystemer skal

indrettes til at håndtere en anden fakturering og

momsrapportering end ved normal indenlandsk handel, og derfor

bør reglen kun anvendes, hvis det skønnes

nødvendigt af hensyn til svigbekæmpelse.

Virksomheder med produktion af gas eller

elektricitet er fysisk etableret på det danske marked og

dermed kendte af SKAT. Disse virksomheder vurderes ikke at

udgøre en nævneværdig risiko i forbindelse med

momskarruselsvig. Da muligheden for delregistrering netop et

beregnet til at lette virksomhedernes momsrapporteringer m.v.,

foreslås det i lovforslaget § 3, nr. 8, at SKAT efter

anmodning kan give disse virksomheder tilladelse til ikke at bruge

omvendt betalingspligt ved salg til egne delregistreringer, der er

videreforhandlere af gas eller elektricitet. Andre virksomheder med

en delregistrering, herunder videreforhandlere af gas og

elektricitet, som har delregistreret eksportenheden, bør

ligeledes kunne opnå tilladelse til ikke at anvende omvendt

betalingspligt ved salg til denne delregistrering. For at sikre, at

SKAT har tilstrækkeligt med oplysninger om virksomheden,

herunder oplysninger om uregelmæssigheder, foreslås det

imidlertid, at tilladelsen først kan gives, når

delregistreringen har været i kraft mindst et år.

Da en sådan tilladelse er en undtagelse

til brugen af den omvendte betalingspligt, der netop

indføres af hensyn til svigbekæmpelse, foreslås

det, at såfremt SKAT er i besiddelse af oplysninger, der

indikerer, at en tilladelse vil blive brugt til momsunddragelse,

kan SKAT nægte at give tilladelse. Der kan være tale om

oplysninger om tidligere indbetalinger af moms, afgifter, A-skat

m.v. samt om øvrige registreringsforhold, koncernforhold og

lignende.

De nærmere regler om angivelse og

indberetning af moms for indenlandske handler med omvendt

betalingspligt fremgår af momsbekendtgørelsen

(bekendtgørelse nr. 814 af 24. juni 2013, som ændret

ved bekendtgørelserne nr. 825 af 25. juni 2014 og nr. 1588

af 27. december 2014). Efter lovforslagets vedtagelse, skal

momsbekendtgørelsen ændres, således at

momsbekendtgørelsens § 63, § 76,

stk. 3, og § 76, stk. 10, nr. 3, også

kommer til at gælde for handler med gas, elektricitet og gas-

og elektricitetscertifikater.

4.

Økonomiske konsekvenser for det offentlige

4.1.

Tilpasning af elafgiftslovgivningen til engrosmodellen

Forslaget om tilpasning af

elafgiftslovgivningen til engrosmodellen har ingen

økonomiske konsekvenser for det offentlige.

Som følge af det relaterede forslag om

justering af engrosmodellen, som fremsættes af klima-,

energi- og bygningsministeren, kommer der imidlertid et engangstab

på ca. 1 mia. kr. i 2016 vedr. elafgiften ved implementering

af engrosmodellen.

Med implementering af engrosmodellen bevares

afgiftspligten hos netvirksomhederne, der fortsat skal indbetale

elafgift, og elhandelsvirksomheder skal sende regninger til

slutkunder. Med forslaget skal netvirksomheden sende regning til

elhandelsvirksomheden månedsvis i måneden efter

forbrugsmåneden. En fastsættelse af

faktureringstidspunkt for netselskaberne, vil medføre

sikkerhed for, hvornår afgiften indbetales i forhold til

forbrugstidspunktet. Implementering af engrosmodellen

skønnes at medføre en forskydning på én

måned af fakturering af elafgiften i forhold til

gældende praksis. Én måneds forsinkelse af

fakturering medfører en engangsvirkning for statskassen

på ca. 1 mia. kr. i 2016 svarende til en varig belastning af

de offentlige finanser med ca. 50 mio. kr.

Det bemærkes, at de ændrede

faktureringsmønstre skyldes ændring af

elforsyningsloven, der fastsætter lovregler om, hvornår

netvirksomheden skal sende faktura. Ændringer i

elforsyningsloven på senere tidspunkter vil have

likviditetsmæssig betydning for elafgiftsprovenuet.

Indførelse af en værnsregel skal

sikre, at momsregistrerede virksomheder m.v. ikke får

mulighed for at opnå godtgørelse for elafgiften,

før denne skal indbetales. Det svarer til praksis i dag,

hvorfor dette forslag ikke medfører økonomiske

konsekvenser.

4.2.

Indførelse af omvendt betalingspligt på gas- og

elmarkedet

Forslaget om indførelse af omvendt

betalingspligt på indenlandske leverancer af gas,

elektricitet og gas- og elektricitetscertifikater har til

formål at hindre momskarruselsvig på området og

dermed forhindre et utilsigtet provenutab for statskassen.

5.

Administrative konsekvenser for det offentlige

5.1.

Tilpasning af elafgiftslovgivningen til engrosmodellen

Forslaget om tilpasning af

elafgiftslovgivningen til engrosmodellen skønnes at

medføre engangsomkostninger på 1 årsværk -

svarende til ca. 0,6 mio. kr. - og ca. 2 mio. kr. til

systemudvikling samt løbende driftsomkostninger svarende til

ca. 2 årsværk - svarende til ca. 1,2 mio. kr. - i

SKAT.

5.2.

Indførelse af omvendt betalingspligt på gas- og

elmarkedet

Forslaget om indførelse af omvendt

betalingspligt på indenlandske leverancer af gas,

elektricitet og gas- og elektricitetscertifikater skønnes

ikke at have nævneværdige konsekvenser for det

offentlige.

6.

Økonomiske konsekvenser for erhvervslivet

6.1.

Tilpasning af elafgiftslovgivningen til engrosmodellen

Forslaget om tilpasning af

elafgiftslovgivningen til engrosmodellen har ingen

økonomiske konsekvenser for erhvervslivet.

6.2.

Indførelse af omvendt betalingspligt på gas- og

elmarkedet

Forslaget om indførelse af omvendt

betalingspligt på indenlandske leverancer af gas,

elektricitet og gas- og elektricitetscertifikater kan

medføre, at der sker en likviditetsforskydning mellem

momsregistrerede sælgere og købere. Fortegnet og

størrelsesordenen på likviditetsforskydningen

afhænger af forholdet mellem kredittiderne ved indbetaling og

refusion af moms og den kredittid, der gives mellem de handlende

parter.

7.

Administrative konsekvenser for erhvervslivet

7.1.

Tilpasning af elafgiftslovgivningen til engrosmodellen

Det er skønnet, at forslaget om

tilpasning af elafgiftslovgivningen til engrosmodellen ikke vil

medføre nævneværdige administrative konsekvenser

for erhvervslivet som helhed. Opgaverne vedrørende

elafgifter, som de registrerede virksomheder hidtil har

udført, overføres i vidt omfang til Energinet.dk. og

elhandelsvirksomhederne. Der fremkommer dog nye opgaver med

verifikation m.v. for især Energinet.dk.

Erhvervsstyrelsens Team Effektiv Regulering

(TER) har modtaget den del af forslaget, som omhandler tilpasning

af elafgiftslovgivningen, i separat høring. TER har

følgende bemærkninger om de administrative

konsekvenser.

»Lovforslaget medfører

administrative byrder for erhvervslivet.

De løbende administrative byrder

består for det første i, at virksomheder i forbindelse

med indgåelse af en købsaftale med en

elhandelsvirksomhed skal oplyse, om virksomheden er berettiget til

tilbagebetaling af elafgift med angivelse af CVR- eller SE-nr.

Tidsforbruget i denne forbindelse vurderes til at være

omkring ét minut, da det er kendte oplysninger for

virksomheden og foretages i forbindelse med anden indberetning.

For det andet vil elhandelsvirksomheder skulle

verificere, at de ikke forudfakturerer momsregistrerede

virksomheder. Skatteministeriet oplyser, at antallet af

elhandelsvirksomheder ikke kendes.

For det tredje vil forslaget betyde både

løbende administrative byrder og omstillingsbyrder for

Energinet.dk. Omstillingsbyrderne består i, at Energinet.dk

vil skulle foretage systemmæssige ændringer i

it-systemer for at leve op til de nye krav om DataHub'ens

funktionalitet. De løbende administrative byrder

består i, at Energinet.dk fremover vil skulle varetage en

administrativ opgave i relation til registrering og udveksling af

oplysninger mellem elhandelsvirksomheder og netvirksomheder i

forhold til kontrol af særlige afgiftsforhold (§9, stk.

2-3). Det er på nuværende tidspunkt usikkert at

foretage en kvantificering af det administrative arbejde forbundet

hermed, da fx hyppigheden af tilvejebringelsen af oplysningerne vil

blive fastsat i en kommende bekendtgørelse. TER vil derfor

foretage den nærmere kvantificering af denne administrative

byrde i forbindelse med høringen af

bekendtgørelsen.

TER vurderer, at de administrative byrder ikke

overstiger 10.000 timer årligt på samfundsniveau. De

vil ikke blive kvantificeret yderligere.«

7.2.

Indførelse af omvendt betalingspligt på gas- og

elmarkedet

Forslaget om indførelse af omvendt

betalingspligt på indenlandske leverancer af gas,

elektricitet og gas- og elektricitetscertifikater medfører

blandt andet visse administrative engangsbyder for de

berørte virksomheder, idet it- og bogføringssystemer

skal indrettes til at håndtere en anden fakturering og

momsrapportering end ved normal indenlandsk handel.

Erhvervsstyrelsens Team Effektiv Regulering

(TER) har modtaget den del af forslaget, som omhandler omvendt

betalingspligt på gas- og elmarkedet, separat i

høring. TER har følgende bemærkninger om de

administrative konsekvenser.

»Lovforslaget medfører både

administrative byrder og lettelser for erhvervslivet.

De administrative lettelser består i, at

sælgervirksomheder ved indenlandsk handel med gas,

elektricitet og tilhørende certifikater ikke skal

opkræve og indbetale salgsmoms. Fremover vil

købervirksomheden derimod skulle indberette købsmoms

i forbindelse med de normale momsangivelser, og disse vil

således blive pålagt en administrativ byrde.

Skatteministeriet oplyser, at det er et begrænset antal

virksomheder, der vil blive påvirket af lovforslagets

ændringer.

TER vurderer, at de løbende

administrative byrder og lettelser for de købende og

sælgende virksomheder stort set vil udligne hinanden. Begge

parter vil dog opleve mindre omstillingsbyrder i forbindelse med

ændringen af indberetning af moms og udstedelse af

faktura.

En mindre administrativ byrde består

desuden i, at lovens anvendelsesområde udvides til at omfatte

handel med gas- og elektricitetscertifikater, jf. § 46, stk. 1

nr. 6.

TER vurderer, at de samlede administrative

konsekvenser ikke overstiger 4 mio. kr. på samfundsniveau

årligt. De bliver derfor ikke kvantificeret

yderligere.«

8.

Administrative konsekvenser for borgerne

Lovforslaget har ingen administrative

konsekvenser for borgerne.

9.

Miljømæssige konsekvenser

Lovforslaget har ingen

miljømæssige konsekvenser.

10.

Forholdet til EU-retten

10.1.

Tilpasning af elafgiftslovgivningen til engrosmodellen

Lovens § 1 og 2 notificeres som udkast i overensstemmelse

med informationsproceduredirektivet. Der er tale om

skattemæssige foranstaltninger, som ikke er omfattet af en

standstill-periode.

Kommissionen orienteres separat om forslaget

om tilpasning af afgiftsreglerne for landstrøm til

større erhvervsskibe i havne, som er omtalt i afsnit

3.1.5.

10.2.

Indførelse af omvendt betalingspligt på gas- og

elmarkedet

Momssystemdirektivets artikel 199 a,

stk. 1, litra e og f, giver medlemslandene mulighed for at

indføre omvendt betalingspligt for moms ved indenlandsk

levering af gas og elektricitet til afgiftspligtige

videreforhandlere samt ved levering af gas- og

elektricitetscertifikater til alle afgiftspligtige personer.

Lovændringen kan gennemføres uden forudgående

godkendelse fra EU. Danmark skal dog underrette EU's Momsudvalg,

jf. direktivets artikel 398, om den gennemførte

foranstaltning om omvendt betalingspligt, jf. artikel 199 a,

stk. 2.

11.

Hørte myndigheder og organisationer m.v.

11.1.

Tilpasning af elafgiftslovgivningen til engrosmodellen

Et udkast til lovforslag om tilpasning af

elafgiftslovgivningen til engrosmodellen har i perioden fra den 5.

december 2014 til den 7. januar 2015 været sendt i

høring hos følgende myndigheder og organisationer

m.v.: 3F, 3F Privat Service, Hotel og Restauration,

Advokatsamfundet, Affald Plus, Akademikerne, Akademisk

Arkitektforening, Aluminium Danmark, AmCham Denmark,

Andelsboligforeningernes Fællesrepræsentation,

Ankenævnet på energiområdet,

Arbejderbevægelsens Erhvervsråd, ARI, ATP,

Autobranchens Handels- og Industriforening i Danmark,

Biobrændselsforeningen, Blik- og Rørarbejderforbundet,

Boligselskabernes Landsforening, borger- og retssikkerhedschefen i

SKAT, Brancheforeningen for Biogas, Brancheforeningen for Decentral

Kraftvarme, Brancheforeningen for Flaskegenbrug, Brancheforeningen

for Husstandsvindmøller, Bryggeriforeningen, Business

Danmark, Børsmæglerforeningen, CAD, Centralforeningen

af Taxiforeninger i Danmark, CEPOS, Cevea, CO-industri, Coop,

DAKOFA, Danish Export Association, Danish Operators, Danmarks

Fiskeriforening, Danmarks Jordbrugsforskning, Danmarks Motor Union,

Danmarks Naturfredningsforening, Danmarks Rederiforening, Danmarks

Rejsebureau Forening, Danmarks Restauranter og Cafeer, Danmarks

Skibskreditfond, Danmarks Vindmølleforening, Dansk

Affaldsforening, Dansk Aktionærforening, Dansk

Arbejdsgiverforening, Dansk Automat Brancheforening, Dansk

Automobil Sports Union, Dansk Automobilforhandler Forening, Dansk

Bilforhandler Union, Dansk Byggeri, Dansk

Dagligvareleverandørforening, Dansk

Ejendomsmæglerforening, Dansk Energi, Dansk Erhverv, Dansk

Fjernvarme, Dansk Gartneri, Dansk Gas Forening, Dansk Gasteknisk

Center, Dansk Iværksætterforening, Dansk

Journalistforbund, Dansk Landbrugsrådgivning, Dansk Lokalsyn,

Dansk Metal, Dansk Methanolforening, Dansk Mode og Textil, Dansk

Rejsebureau Forening, Dansk Retursystem A/S, Dansk Skovforening,

Dansk Solcelleforening, Dansk Standard, Dansk Taxi Råd, Dansk

Told- og Skatteforbund, Dansk Ungdoms Fællesråd, Danske

Advokater, Danske Biludlejere, Danske Biobrændsels- og

Kulimportørers Association, Danske Boligadvokater, Danske

Busvognmænd, Danske Halmleverandører, Danske Havne,

Danske Maritime, Danske Regioner, Danske Speditører, Danske

Synsvirksomheder, DANVA, Datatilsynet, DBU, De Danske

Bilimportører, De Frie Energiselskaber, De Samvirkende

Købmænd, DEA, DEBRA, Den Danske Bilbranche, Den Danske

Dommerforening, Den Danske Fondsmæglerforening, Den Danske

Landinspektørforening, Den Danske Skatteborgerforening, Det

Økologiske Råd, DI, DI ITEK, DI Transport,

Digitaliseringsstyrelsen, Dommerfuldmægtigforeningen,

Domstolsstyrelsen, DS Håndværk og Industri, DTL, DTU,

DTU - Afdelingen for myndighedsbetjening, DVCA Ejendomsforeningen

Danmark, Eksportrådet, EmballageIndustrien, Energi Danmark,

Energi- og Olieforum, Energiforbrugeren, Energiforum Danmark,